테고사이언스는 20년간의 세포치료제 개발 업력이 있어서 CDMO사업에 있어서 그 어떤 회사보다 뛰어나다.

전세계에 상용화된 세포치료제가 30개 정도인데 그중에 3개가 테고사이언스 제품이면 기술력에 대해서는 인정할 수 밖에 없다.

하지만 이 기술력이 아깝다. 아직도 공장가동률이 낮은데 추가 계약을 해서 가동률을 높여야 한다.

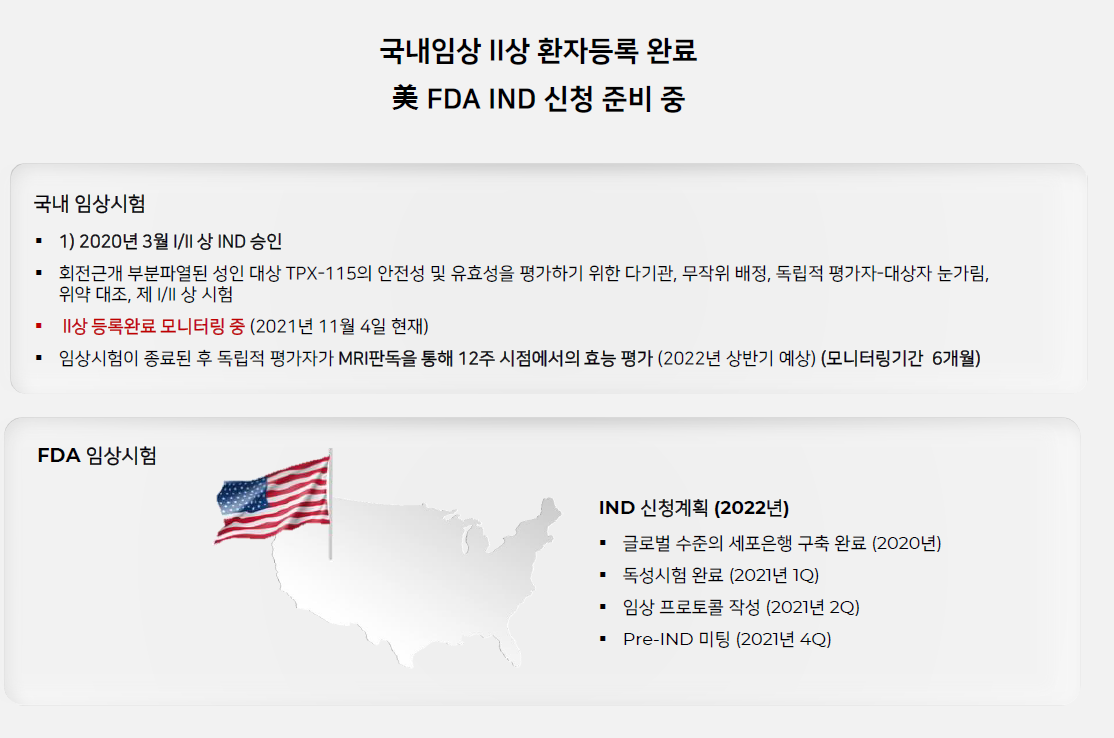

그리고 TPX-115 FDA 사전미팅도 미국이 연말에는 연휴라 쉬니깐 적어도 크리스마스 전까지는 이루어져야 한다.

Upcoming Events

- TPX-115

- 2021년 12월: FDA 사전미팅

- 2022년 상반기: 임상1상 신청

- 2024년: 한국 출시

- 2027년: 미국 출시

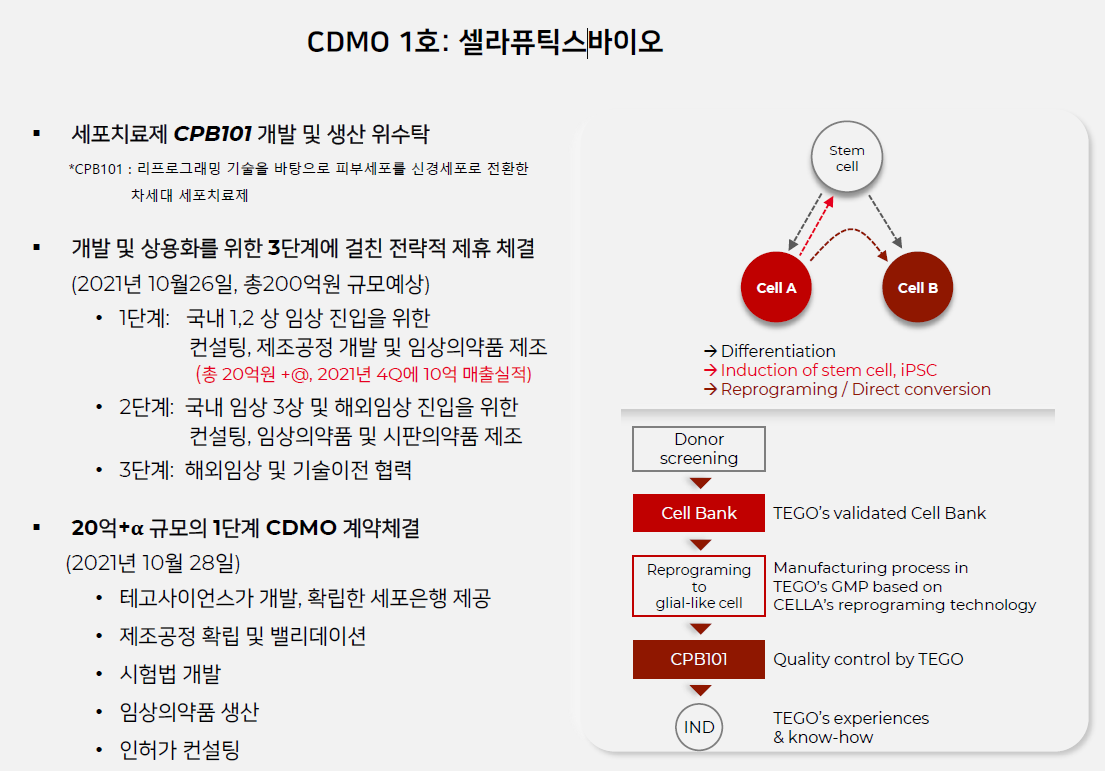

- CDMO

- 셀라퓨틱스바이오 (2021.10.29~2024.10): 20억원 -> 최대 200억원

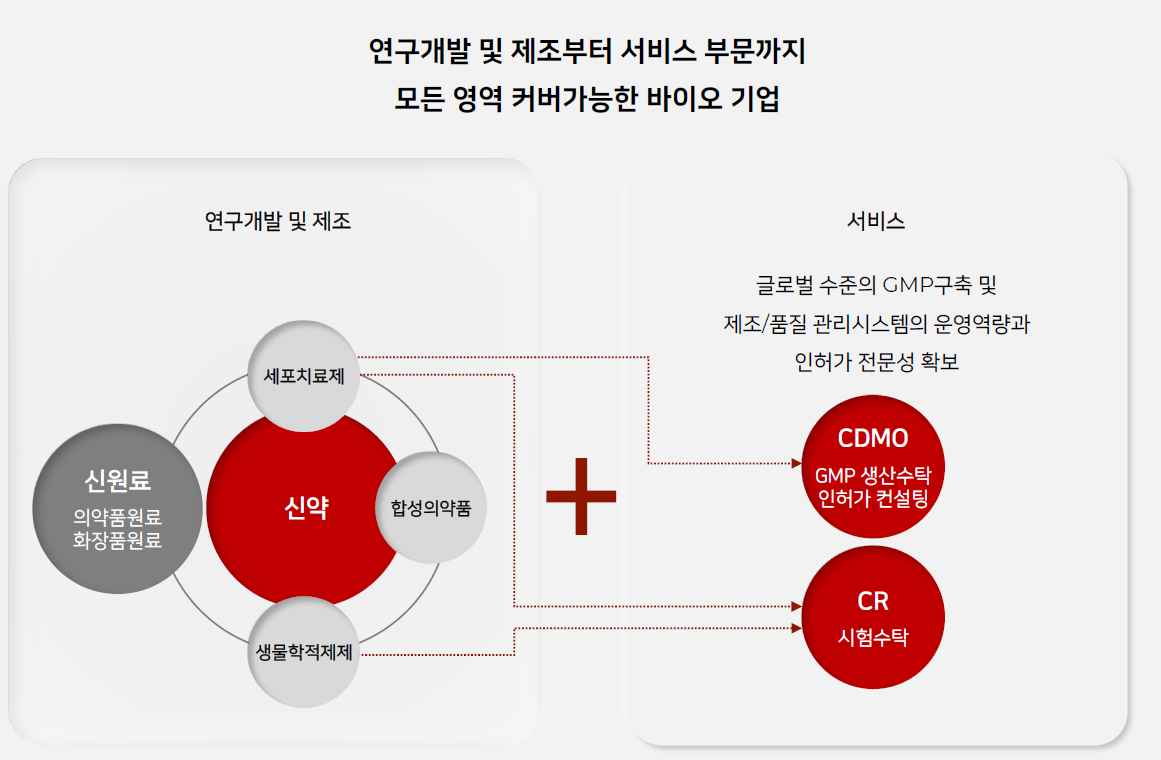

최근 바이오 업계에 남의 의약품을 대신 개발·생산해주는 CMO(위탁생산), CDMO(위탁개발생산) 바람이 거세다. 특히 세포·유전자 치료제 분야에서는 CMO, CDMO 사업에 내로라하는 바이오기업들이 대거 뛰어들면서 그야말로 춘추전국시대다.

의약품 위탁생산 세계 1위 기업인 삼성바이오로직스(207940)를 필두로 SK팜테코, GC셀, 차바이오텍(085660), 헬릭스미스(084990), 테고사이언스(191420), CJ제일제당(097950) 등이 대표적인 주자들이다. 아직 출사표를 던지지 않았지만 이 사업에 진출하기 위해 암중모색을 하고 있는 바이오 기업들도 상당수다.

다른 어느 분야보다 세포·유전자치료제 CDMO 사업에 유독 바이오 기업들이 너도나도 몰리는 이유는 뭘까. 무엇보다 세포·유전자치료제 CDMO 산업의 높은 성장성과 위탁개발생산 비율이라는 업종의 특성이 자리한다. 세포·유전자 치료제는 향후 5년간 연평균 31% 이상 커질 것이 예상될 정도로 급성장세다. 세계 세포·유전자치료제 CDMO 시장은 지난 2019년 1조8000억원 수준에서 오는 2026년 12조원 규모로 급팽창이 전망된다(글로벌 시장조사기관 프로스트&설리번).

여기에 세포·유전자 치료제 분야는 새롭게 열리는 신시장이다보니 세포·유전자 치료제 기업마다 자체 설비를 아직 제대로 구축하지 못하고 있는 사업환경적인 특성이 자리한다. 그러다 보니 자체 개발생산보다 위탁개발생산 비율이 60%를 넘어설 정도로 높다. 그만큼 사업성이 뛰어나다는게 업계의 평가다.

세포·유전자 치료제 CDMO 사업에 뛰어드는 국내 바이오기업들이 속출하면서 이제는 옥석을 구분할 필요가 있다는 게 업계의 진단이다. 요컨대 CDMO 사업을 수행할 자체 역량과 경쟁력을 제대로 갖추고 있는 기업을 가려낼 시점이라는 것이다. 실제 이 사업에 진출한 업체들 면면을 살펴보면 세포·유전자 치료제를 허가받은 경험이 없거나, 일부 공정 및 제조시설만을 보유, 단순 CMO만 수행할 수 있는 기업들이 대부분이라는 게 업계의 지적이다. 그만큼 실력보다 의욕이 앞서가는 바이오 기업들이 많다는 얘기다.

이런 맥락에서 아직 일반인들에게 잘 알려지지 않았지만 글로벌 바이오 강소기업인 테고사이언스(191420)가 바이오 업계로부터 특별한 주목을 받고있다. 이 회사는 세계적으로 세포·유전자 치료제를 상용화한 기업 가운데 가장 많은 품목수를 자랑한다. 실제 세계적으로 현재 상용화에 성공한 세포·유전자 치료제는 30여개에 달하는데 이 중 3개가 테고사이언스 제품이다. 중증 화상환자의 생명을 구하는 자기유래피부 ‘홀로덤’을 비롯해 심한 화상 및 당뇨성 족부궤양을 치료하는 ‘칼로덤’, 주름개선치료제 ‘로스미르’가 그것이다.

이 회사는 세포치료제 GMP(의약품 제조및 품질관리 기준) 시설을 확보하고 20여년간 자가·동종유래 세포치료제 개발 및 생산에 전념해오면서 글로벌 최고 수준의 CDMO 전문성을 갖추고 있다는 게 업계의 평가다. 바이오 업계는 “자체적으로 상업화에 성공한 경험이 없는 기업보다는 이미 상용화를 이뤄낸 전문기업들이 달아오르는 세포·유전자 치료제 CDMO 시장에서 최후의 승자가 될 가능성이 높다”고 내다본다.

업계의 주목을 받고 있는 테고사이언스의 전세화 대표의 전망도 크게 다르지 않다. 전대표는 “개발부터 상용화에 성공한 경험이 있는 기업이 세포·유전자 CDMO 사업에서도 차별화된 경쟁력을 발휘할수 밖에 없다”면서 “이 분야에 대거 바이오기업들이 뛰어들었지만 결국에는 치료제의 개발 및 허가, 그리고 판매가 상업화의 중요한 관건이기 때문에 이런 역량을 이미 보유한 소수의 기업만이 시장에서 살아남게 될 것”이라고 예상했다.

테고사이언스의 CDMO 사업은 업계 예측대로 순항중이다. 지난 10월에는 세포변형기술을 활용해 차세대 세포치료제를 개발하는 셀라퓨틱스바이오와 20억원 규모의 세포치료제 CDMO 계약을 체결하면서 경쟁력을 입증했다. 테고사이언스는 셀라퓨틱스바이오와 세포치료제의 초기 개발부터 상용화에 이르는 전 과정에 걸친 상호협력을 위한 양해각서(MOU)를 체결하기도 했다.

전대표는 “지난 2002년 식약처로부터 최초이자 유일하게 허가받은 자체 세포은행에서 CDMO 계약을 맺은 기업들에게는 세포원료를 공급할수 있어 개발기간을 절반 이하로 단축시킬수 있다”면서 “이번 CDMO 계약을 통해 초기공정 개발, 인허가, 해외진출까지 모든 단계가 순조롭게 진행되면 최소 200억원 이상 매출이 추가 발생할 것”이라고 예상했다.

https://pharm.edaily.co.kr/news/read?newsId=01849926629276552&mediaCodeNo=257

[류성의 제약국부론] 바이오 CDMO 춘추전국시대, 주목받는 테고사이언스

전세화 테고사이언스 대표. 테고사이언스 제공[이데일리 류성 제약·바이오 전문기자] 최근 바이오 업계에 남의 의약품을 대신 개발·생산해주는 CMO(위탁생산), CDMO(위탁개발생산) 바람이 거세다

pharm.edaily.co.kr

'주식 > 기업' 카테고리의 다른 글

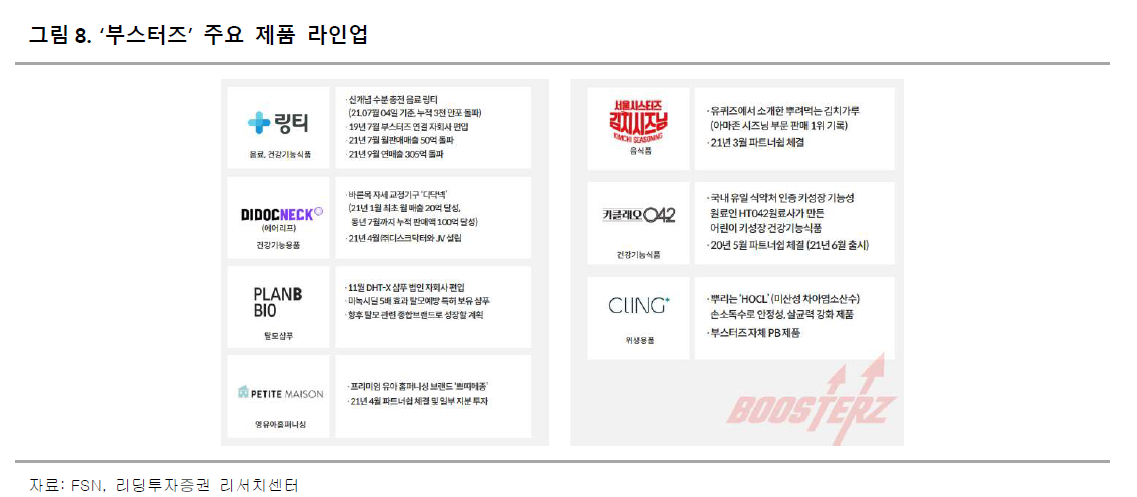

| #FSN, 딩고IP NFT와 디파이 사업으로 내년 매출 증가를 기대한다 (0) | 2021.12.23 |

|---|---|

| #마이크로디지탈, 바이오 부품/장비 국산화 대표기업 (0) | 2021.12.21 |

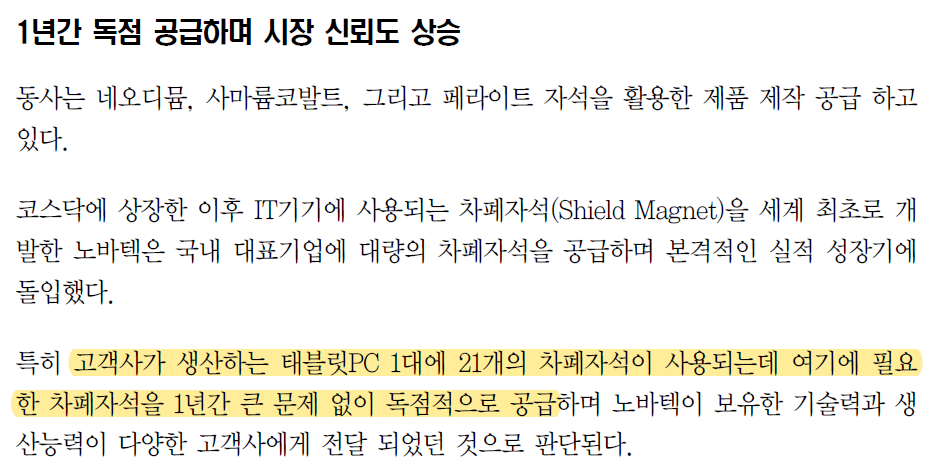

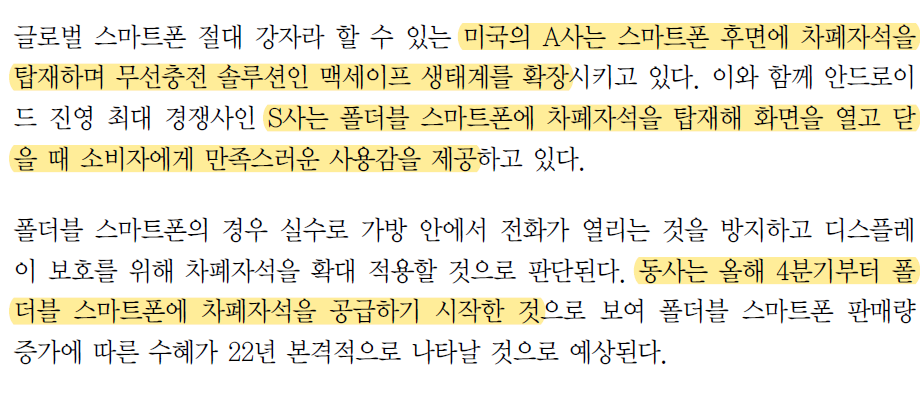

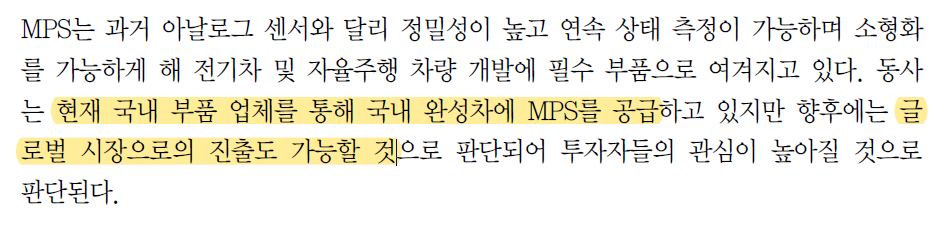

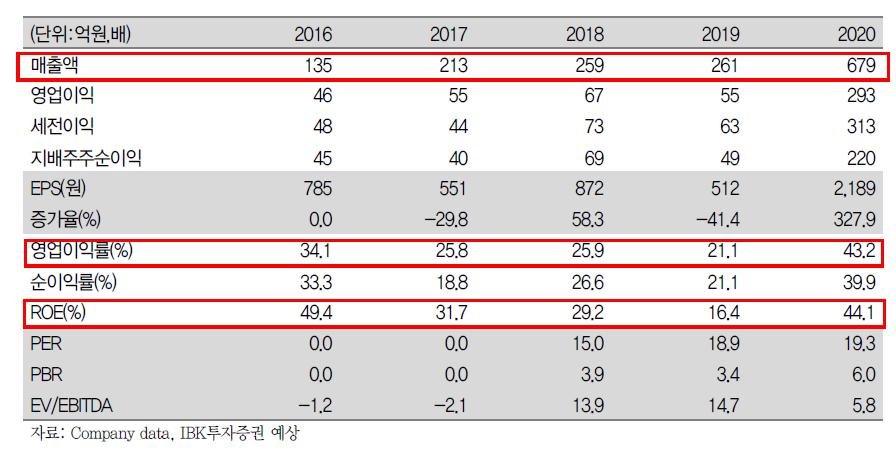

| #노바텍, 갤럭시 폴더블폰 시리즈에 차폐자석 납품 공급 시작! (0) | 2021.12.12 |

| #테고사이언스, 2021.11.29 IR자료 리뷰 (0) | 2021.12.05 |

| #FSN, 디파이+NFT로 가치가 달라지고 있다 (0) | 2021.11.24 |