엔켐에 대한 기본분석이며, 수시로 본문 내용을 업데이트(빨간색)할 예정임

티디엘 지분 추가 업데이트

https://www.edaily.co.kr/news/read?newsId=02850326635703056&mediaCodeNo=257&OutLnkChk=Y

엔켐, 티디엘 지분 198억에 인수…지분율 54%

엔켐(348370)은 티디엘(TDL)의 지분 54.56%를 198억원에 취득한다고 1일 밝혔다.티디엘은 지난 2004년 설립된 전고체 배터리 및 전고체 배터리용 전해질 개발 전문 벤처기업이다. ...

www.edaily.co.kr

투자포인트 (2023/06/19)

- IRA 수혜 (공급망 탈중국화)

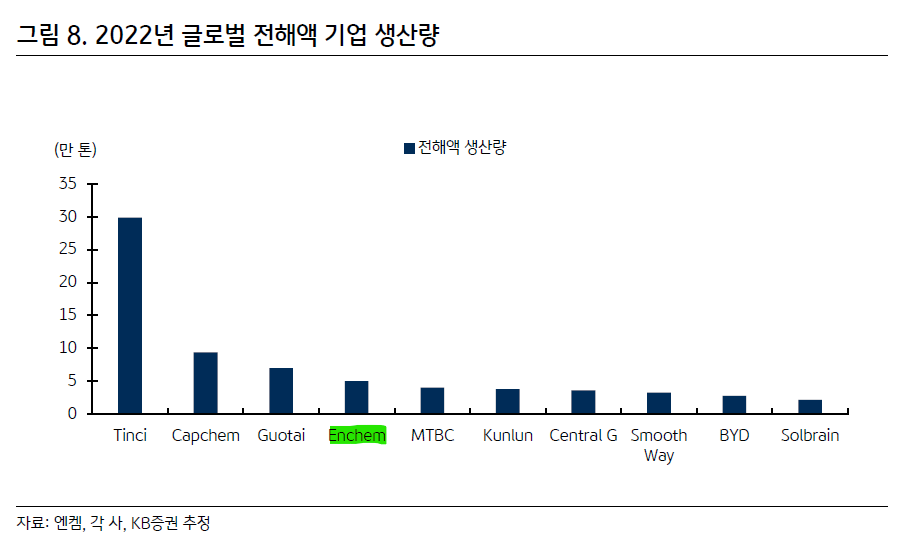

- 전해액 글로벌 1~3위는 중국업체이며, 엔켐은 글로벌 4위

- 엔켐은 미국 대규모 증설 추진중

- 미국 4만톤(23년) -> 30만톤(26년)

- 전해액 밸류체인 수직계열화

- 리튬염: 이디엘(엔켐 + 중앙디앰엠)

- 첨가제: 광무(리튬염 유통, 첨가제 생산)

- 용매: ??(엔켐)

- 전해액: 엔켐

투자리스크 (2023/06/19)

- 대주주 지분률 낮음

- 콜옵션 행사를 통해 지분율을 높일 수 있으나, 2500억에 달하는 비용 조달 이슈

- 대주주 가버넌스 이슈

- 비용 조달을 위해 개인회사를 활용

회사 소개

- 2차전지 및 EDLC용 전해액

- NMP 리사이클링(신규사업)

- 첨가제 제조 및 판매

- 용매, 리튬염 제조 및 판매사업

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 엔켐'이라고 표기합니다. 또한 영문으로는 'ENCHEM Co., Ltd.'라 표기합니다. 단, 약식으로 표기할 경우에는 '(주)엔켐'이라고 표기합니다.

다. 설립일자 및 존속기간

당사는 2012년 01월 26일에 설립되었으며, 2021년 11월 01일 한국거래소 코스닥시장에 상장되었습니다.

바. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 2차전지 및 EDLC용 전해액, 첨가제 제조 및 판매를 주요 사업으로 하고 있으며, 현 해외 공장에서는 2차전지 제조 후 발생하는 폐NMP를 리사이클링 하는 사업을 신규사업으로 추진하고 있습니다. 또한, 향후 지분을 취득한 용매 및 리튬염 업체와 합작사 설립을 통해 용매, 리튬염 제조 및 판매사업까지 사업 확장을 준비 중에 있습니다.

주주 구성

- 최대주주 및 관계자 지분은 17.41%(11.35+0.08+5.98)

- 공시(2023/04/12)

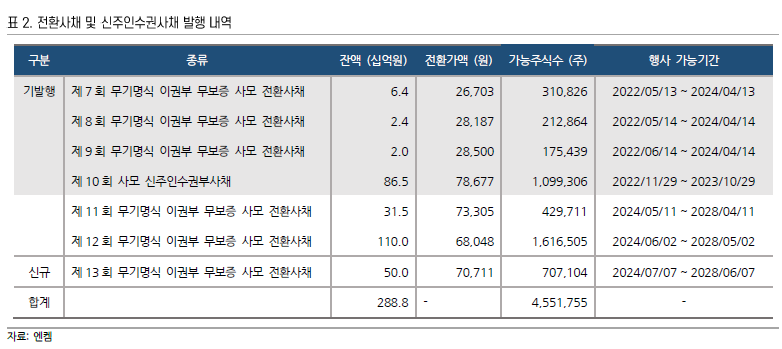

- 전환사채(2023/07/20)

- 대표이사

종속회사 (사업보고서)

| 연결 대상종속 회사 | Enchem Poland Sp. Z o.o. | 폴란드(*) |

| Enchem America, INC | 미국(*) | |

| Enchem China Co., Ltd. | 중국(*) | |

| ENCHEM HUNGARY KFT | 헝가리 | |

| ENCHEM SUZHOU Co.,Ltd | 중국 | |

| ㈜엔켐모빌리티 | 대한민국 | |

| ENCHEM SHANDONG CO.,Ltd | 중국(*) | |

| PT Enchem Elyte Indonesia | 인도네시아 | |

| ENCHEM MATERIAL,INC | 미국 |

- 연결대상 법인은 9개 업체이나 주요종속회사 기준에 의거 작성

- 종속회사 기준 :

- (1) 최근사업연도말 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

- (2) 최근사업연도말 자산총액이 750억원 이상인 종속회

- 티디엘 지분 54.56% 198억원에 인수(23/08/01)

- 미래 배터리 전해질 소재 기술 확보와 ESS 분야로의 적극적인 사업확대 목적

- 티디엘은 산화물계 전고체 배터리 및 전고체 배터리용 전해질 개발 전문 벤처기업

- 화물계 전고체 배터리 보다, 소형 제품에 적합한 산화물계 전고체 배터리의 상용화가 더 빠르게 진행될 것

- 22년부터 자체 개발 성공한 양산형 전고체 배터리 제품 ‘DUMU-6070150’을 생산하고 있으며 연간 공장 생산 규모는 80MWh

- 티디엘은 24년 상반기 IPO 추진중

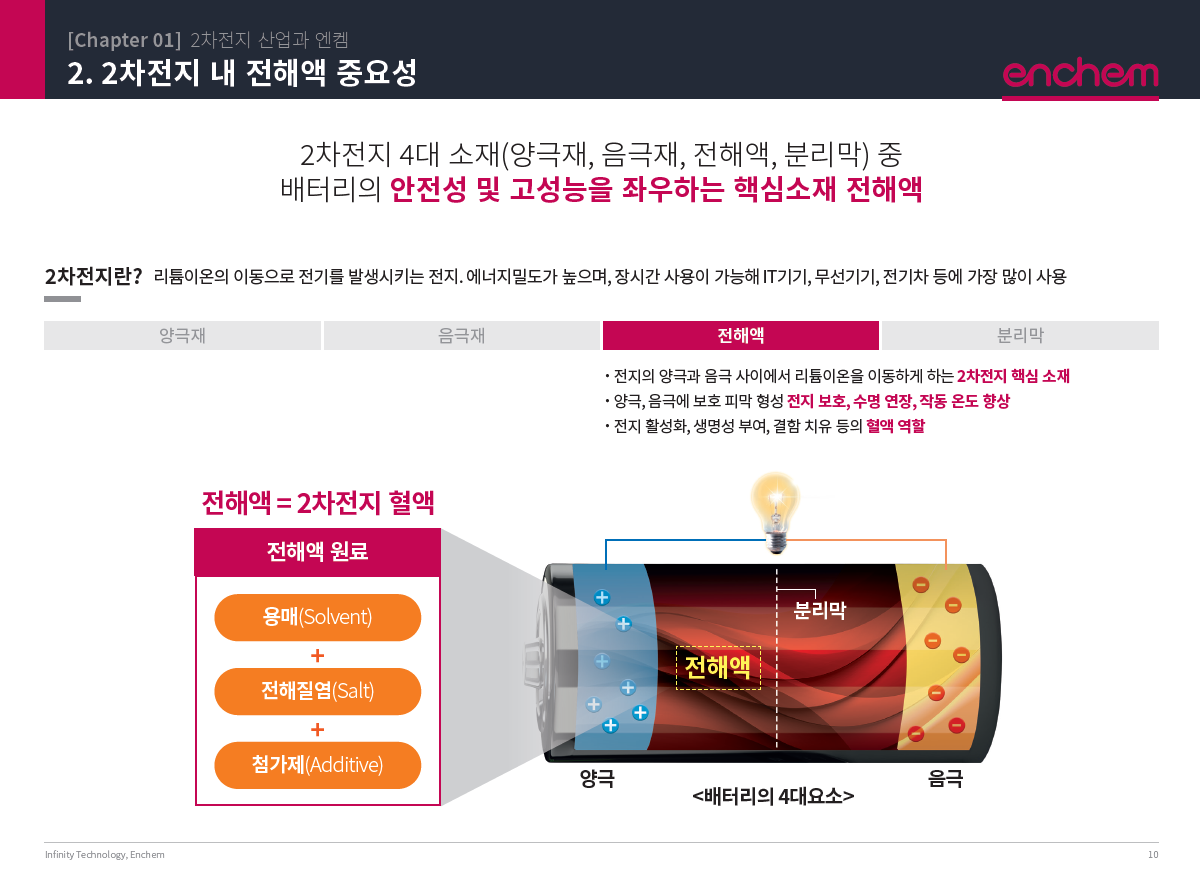

전해액 사업

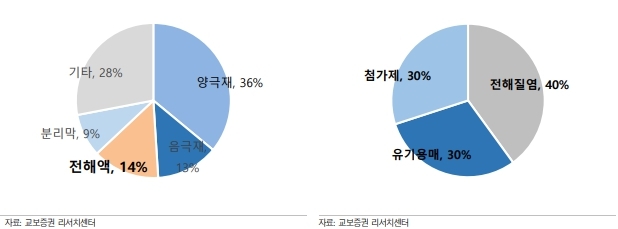

전해액은 2차전지 4대핵심소재 중 하나이며, 엔켐은 대부분의 매출이 전해액(96.8%)에서 발생함

- 전해액 특징

- 전지의 수명과 출력 등을 결정하는 중요한 소재

- 화재 또는 폭발 위험성이 있는 중요한 소재

- 전해액 진입장벽

- 전기차 시장은 안전사고와 직결되는 사항이기 때문에 부품사 교체가 어려움 -> 초기 진입자 외에 후발업체들이 진입하기가 어려음

- 배터리 회사와 자동차 OEM 회사들은 시장에서 검증된 전해액 회사의 제품만 사용하려고 함

- 전해액은 짧은 유통기간과 물류비 절감을 위해 2차전지 회사 인근에서 공장설비를 가동해야 함

- 시장규모가 대기업이 들어오기에는 작고, 신규회사가 진입하기는 힘들어서 기존 전해액 업체들간의 경쟁만 존재

- 전해액 사업 이력

- 2012년 5,000톤 capa의 제천공장 설립을 시작으로 진입

- 2015년 LG화학의 20,000톤 capa의 전해액 장비를 인수하여 사업을 확장

- 초기에는 중국시장에 먼저 진출하여 다양한 레퍼런스를 쌓은 후 한국시장에 역진출하는 전략

- 한국의 3개 전해액 업체(동화기업, 솔브레인) 중 가장 후발업체임에도 불구하고, CAGR 87%로 전해액 시장의 평균 성장률 26%의 2.6배가 넘는 성장

- 한국을 대표하는 가장 큰 전해액 업체

- 고객사

- 글로벌 6개 회사 중 삼성SDI와 BYD를 제외한 4곳이 고객사

- SK온 전해액 메인 벤더 (SK온 내 M/S 70%)이며, 미국 생산 Capa는 솔벤더

- 현재 미국 2만톤은 SK온의 조지아 1, 2 공장 21.5 GWh 생산에 필요한 전해액을 단독 공급

- 중국 생산 capa(자가항, 천륜JV)는 CATL에 공급

전해액 시장

- 25년 글로벌 배터리 생산량 2,305Gwh

- EV용 1,700Gwh

- ESS용 460Gwh

- IT용 145Gwh

- 25년 글로벌 전해액 수요 273만톤

- 배터리 1Gwh 당 필요한 전해액 양은 대략적으로 1천 톤

- LFP: 1,400톤

- 3원계: 800톤

- 전해액1톤당 LiPF6 0.12톤 사용

- 글로벌 전해액 시장 전망

- 전해액 시장 점유율은 중국이 72%를 차지함

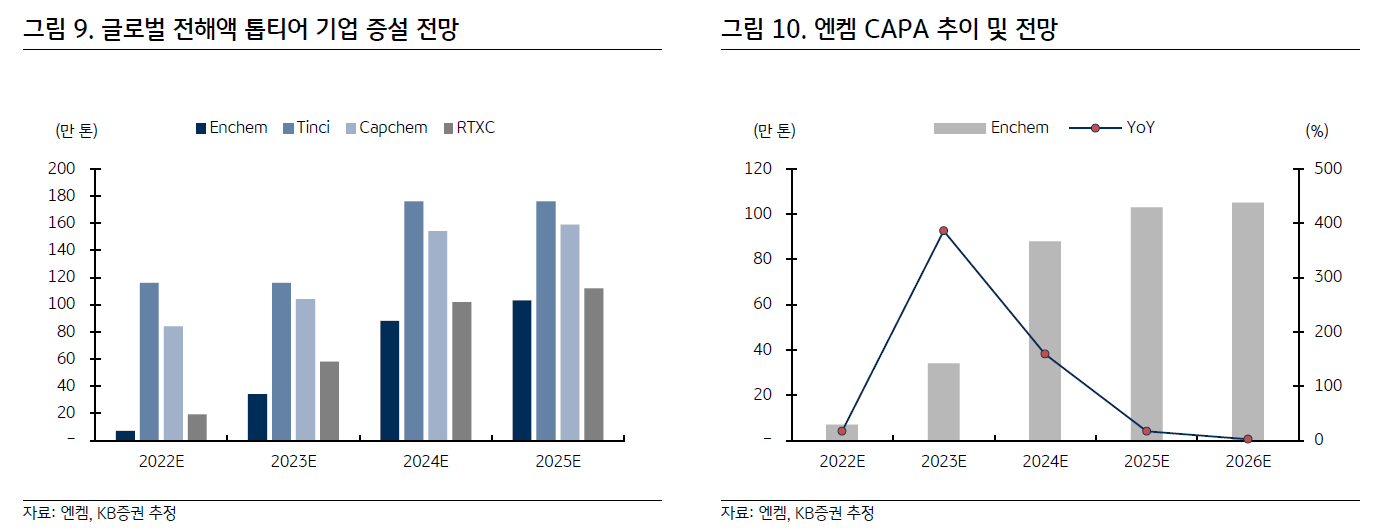

- 22년 전해액 글로벌 점유율 1~3위는 중국기업, 엔켐은 4위(6%)이며 23년은 3위(10%) 예상

- Tinci는 글로벌 1위이며, 22년 말 기준 중국 전해액 시장 점유율 35%

- 2022년 Capa 기준 엔켐은 글로벌 4위

- 전해액 산업의 핵심은 선제적 생산능력 확보

- 기본적으로 전해액업체가 고객사와 최종계약까지 2년 소요

- 계약 진행 도중 전해액업체의 생산라인을 타 업체에 빼앗길 가능성 존재

- 고객사는 최대한 여유 CAPA를 가진 업체 선호

- Capa

- 현재 엔켐의 Capa는 2022년말 기준으로 9.5만톤

- 23년 34만 톤 -> 25년 100만톤 예상

- 미국 30만톤

- 미시건주(6만톤), 켄터키주(4만톤), 오하이오주(2만톤) -> 모두 26년 준공

- 테네시주 4만톤(26년) : 얼티엄셀즈(LG엔솔+GM), SK온·포드의 합작공장

- 조지아주 2만톤(22년)-> 14만톤(24년)

- 중국 34만톤

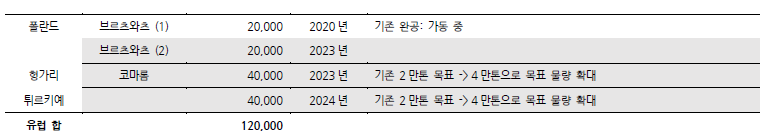

- 유럽 12만톤

- 동남아 4만톤

- 미국 전해액 수요가 22년 13만t에서 26년 50만t

- 미국 전해액 총 생산 Capa는 50만톤 규모인데 엔켐이 약 60% 예상

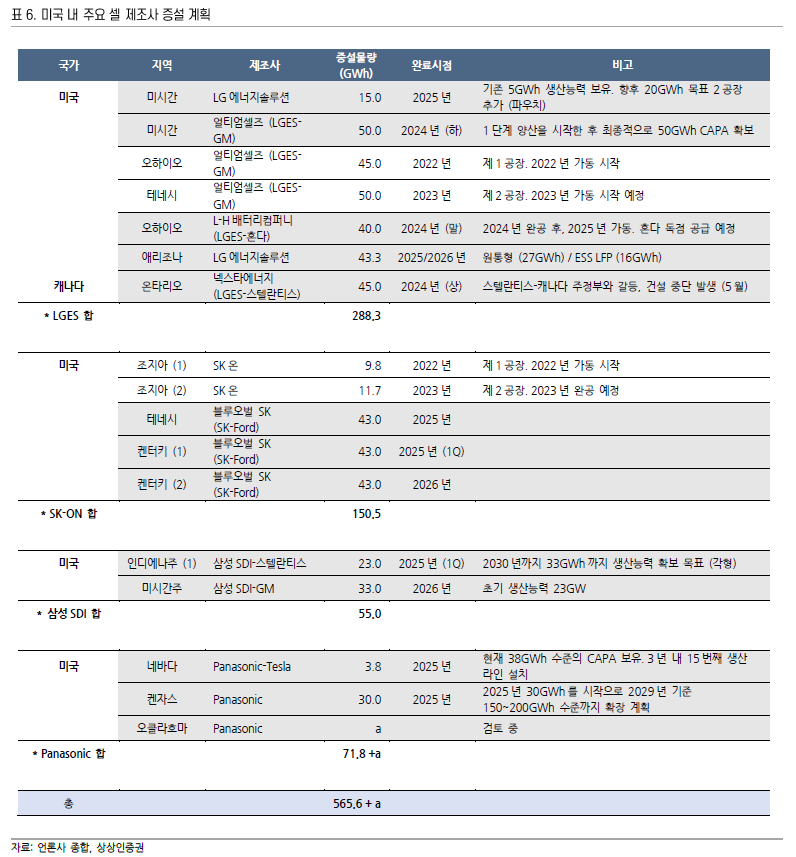

- 25년 예상: LGES 250GWh + α, SK온 82GWh + α, 삼성SDI 40GWh + α = 372GWh + α

- 전해액 공장 Capacity 40만톤 이상

- 배터리 100GWh 당 전해액 10만톤 필요

- 한국 전해액 업체들이 40만톤 커버 해야 함

- 25년 예상: LGES 250GWh + α, SK온 82GWh + α, 삼성SDI 40GWh + α = 372GWh + α

- 25년 북미&유럽 CAPA는 엔켐 총 40만 톤, Tinci 11만 톤, Capchem 19만 톤, RTXC 12만 톤 예상

- 미국 전해액 총 생산 Capa는 50만톤 규모인데 엔켐이 약 60% 예상

- 실적 전망

- 22년 매출 5098억, 영업이익 154억, OPM 3.01%

- 23년 매출 1조, 영업이익 10% 목표

- 전해액 1만톤: 매출액을 1,000억, 가동률 50%

- 엔켐 22년 capa: 9.5만톤, 매출액 5000억

- 엔켐 26년 capa: 100만톤, 매출액 5조

- IRA 수혜 (공급망 탈중국화)

- 전해액은 부품으로 취급

- 2026년까지 상위 4개 업체(중국 업체 제외)의 미국 투자 규모는 586GWh 이상

- 글로벌 전해액 시장의 71.3%를 중국 업체가 차지

- 미국의 IRA 법안은 아직 해외우려집단에 대한 세부규정이 확정되지 않았지만 중국 업체들의 미국 진출은 제한될 가능성이 큼

- 중국업체들의 공백을 엔켐이 가져갈 가능성 큼

- 엔켐은 중국업체를 제외하면 가장 높은 시장 점유율

- 미국 내 생산능력 확장에도 공격적

- 미국내 셀제조사 증설계획

NMP 리사이클링(신규사업)

- 22년 3분기부터 폐NMP 리사이클링 설비가 가동되며 매출 반영 시작

- 폐NMP 사업 매출 비중은 22년 기준 2.3%

첨가제 사업

- 광무를 통해 첨가제 사업 진출

- 광무(릭스솔루션)은 원래 통신/네트워크 기업이었음

- 오정강 대표가 최대주주인 아틀라스팔천은 21년 12월 광무의 제3자 배정 유상증자 이후 대주주됨

- 21년 12월 전해액 첨가제 생산업체 엠아이팜제천(제천공장) 인수

- 광무는 현재 엔켐으로 리튬염 공급이 주매출원

- 22년 이차전지 소재 사업 부문 신설하여 첨가제 사업 진출

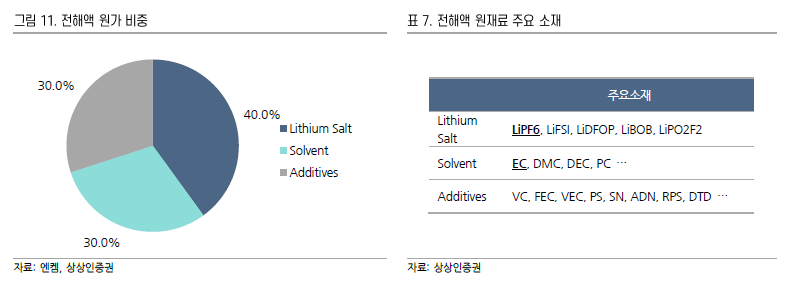

- 전해액 첨가제는 소량이지만, 전해액 제조 원가의 30~40%를 차지할 정도로 마진이 높은 소재

- 23년 말 제천공장 증축완료로 첨가제 생산라인 확대 예정

- 최대주주

리튬염(LiPF6) 사업

- 리튬염은 2차전지의 핵심 소재 중 하나인 전해액의 핵심 생산원료

- 리튬염은 전해액 원가의 약 40% 차지

- IRA법안에서 구성 물질로 분류되며 북미 또는 미국과 FTA국가에서 조달해야 함

- 현재 리튬염 시장은 틴츠(Tinci), 캡켐(Capchem), GTHR 등 중국 기업들이 주도

- 기술 진입 장벽 높음

- 글로벌 리튬염 시장은 22년 10조원 규모에서 26년 50조원 규모 급성장

- 25년까지 미국과 유럽에서의 전해액용 리튬염 수요는 약 16만톤으로 예상

- 글로벌 시장 점유율 1위 기업의 리튬염 capa는 연간 4만톤. 중국 제외 국가에서 2만톤 이상의 capa 시설없음

- 엔켐은 중국 업계 최상위 리딩 기업 DFD와 SHIDA와 JV를 설립해 리튬염 사업 운영

- 엔켐은 DFD 지분 16% 투자

- 생산공장

- 미국: 연간 1만톤 공장 건설 계획중

- 국내: 엔켐(50)은 중앙디엔엠(50)과 이디엘 공동 설립

- 추후 중국 DFD의 지분참여 후 엔켐의 이디엘 지분율은 50%보다 낮아질 수 있음

- 엔켐 지분에 따라 OPM을 향상시킬 수 있음

- 이디엘은 연간 5만톤 capa 리튬염 생산공장 준공

- 2024년 말 2만톤, 2025년 2만톤, 2026년 1만톤

- 전해액 한 단위에 사용되는 리튬염이 15~20% 소요

- 이디엘 5만톤은 33만톤의 전해액 원재료 내재화 가능

- 리튬염은 엔켐의 미국 및 유럽 공급망을 통해 해당 지역의 배터리사들에 공급할 예정

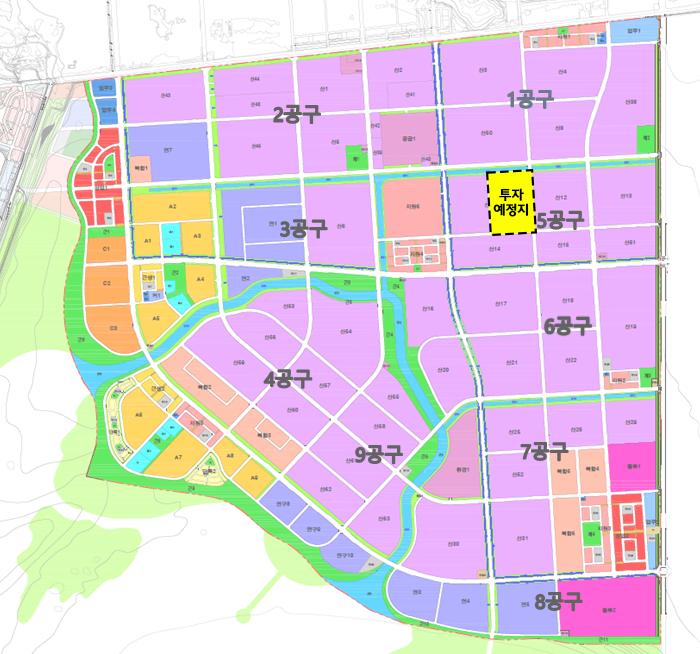

- 향후 새만금 7·8공구에 6000억원을 투자해 5만톤의 제2기 리튬염 공장을 지을 계획

- 연간 10만톤은 글로벌 1위 리튬염 기업

- 미국 IRA 대응 및 이익률 상승 수직계열화를 통해서 얻을 수 있는 이익이 크기 때문

- 중앙디앰엠 최대주주

용매 사업

- 정보 없음

- 엔켐이 생산?

엔켐 전해액 밸류체인

- 리튬염/용매는 거의 중국기업과 거래

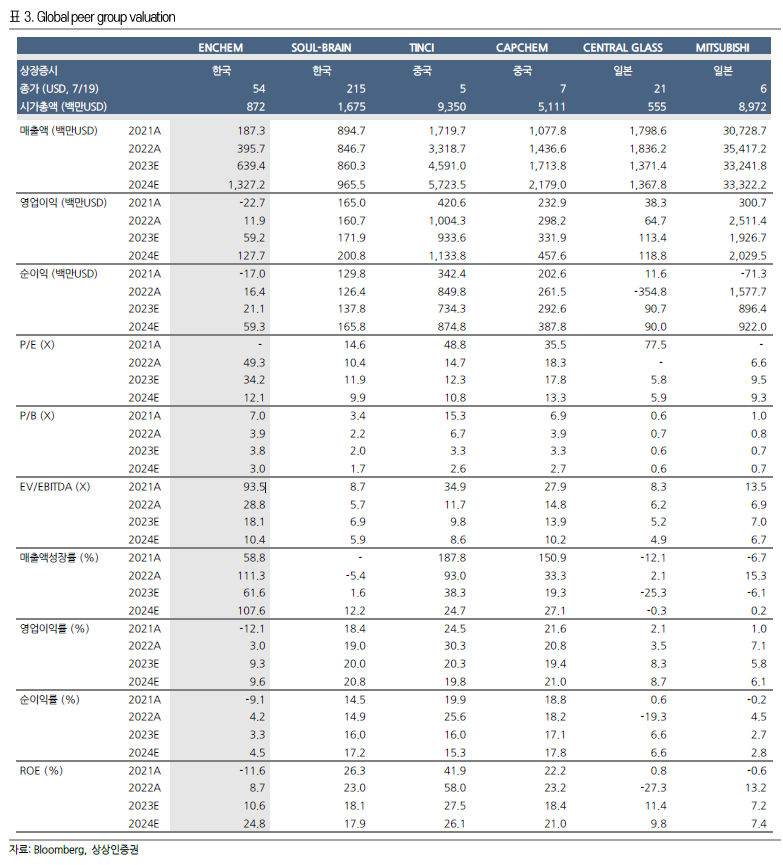

엔켐 밸류에이션

- 상상인증권

- 2차전지 업체에 PER이 아닌 PBR로 밸류 산정

전해액은 용매와 리튬염, 첨가제를 합성해 만든다. 제조 공정은 전해액 원료 중 하나인 용매의 수분을 제거하는 것부터 시작한다.

용매인 EMC(Ethyl Methyl carbonate·에틸 메틸 카보네이트)와 DMC(Di Methyl Carbonate·디 메틸 카보네이트)가 공주공장에 들어오면 리시버(수분 제거 탱크)에서 수분을 뺀 뒤 파이프라인을 따라 자동으로 20·50톤 규모의 외부 스토리지(저장 탱크)로 옮겨진다. 스토리지에 있던 용매는 다시 배관을 따라 제조동 3층의 믹서로 이동한다.

전해액 제조의 핵심은 믹서다. 수분을 제거한 액체 상태의 용매에 가루형태의 리튬염, 첨가제를 혼합해 주는 장비다. 제조동 3층으로 이동하니 믹서를 직접 볼 수 있었다. 리시버나 스토리지에서 배관을 타고 온 용매가 믹서 안으로 들어가는 것까지 모두 자동화가 돼 있다.

그다음 엔지니어가 믹서에 리튬염과 첨가제를 넣어주면 혼합이 시작된다. 믹서에 달린 모터가 돌아가며 휘저어 섞는다. 믹서 안 온도는 30도(℃)를 넘지 않고 공기 접촉도 막아야 한다. 온도가 높아지면 불산이 생길 수 있어 냉매를 넣어 조절한다.

각 고객사마다 요구하는 전해액의 스펙이 다르기 때문에 어떤 종류의 용매를 넣고, 각 원료의 배합 비율을 어떻게 맞출지가 관건이다. 공장을 안내한 전정용 공장장은 "(믹서 공정에선) 고객사가 원하는 조성비를 정확하게 맞추고 온도를 관리하는 게 중요하다"고 말했다.

"믹서가 혼합하는 데는 8시간, 충진(제품 용기에 전해액을 담는 작업)을 하는 데는 6시간이 걸린다"고 설명했다. 하루 만에 전해액이 완성되는 것이다.

제조동 2층에는 3층 믹서 하부가 연결돼 있는데, 믹서 내 필터가 입자 크기를 파악해 채 녹지 않은 가루를 걸러내고 이물질을 빼낸 뒤 1층으로 날라준다. 1층에선 완성된 전해액을 드럼통에 담는 충진 작업이 이뤄진다. 충진설비가 무게와 압력을 조절해 자동으로 담는다. 이렇게 200리터(L)짜리 드럼통에 담긴 제품은 5℃ 냉장보관한 뒤 콜드체인을 통해 배터리 제조사의 공장으로 보내진다.

https://www.thebell.co.kr/free/content/ArticleView.asp?key=202403311757071880103916

[K-배터리 밸류업 리포트]덕산일렉테라, '전해액 국산화' 기지 가보니

국내 최고 자본시장 미디어 thebell이 정보서비스의 새 지평을 엽니다.

www.thebell.co.kr