테고사이언스가 바이오USA에 참가한다.

특히 눈에 띄는 부분은 다수의 세계적인 기업들로부터 파트너링 요청을 받았다는 부분이다.

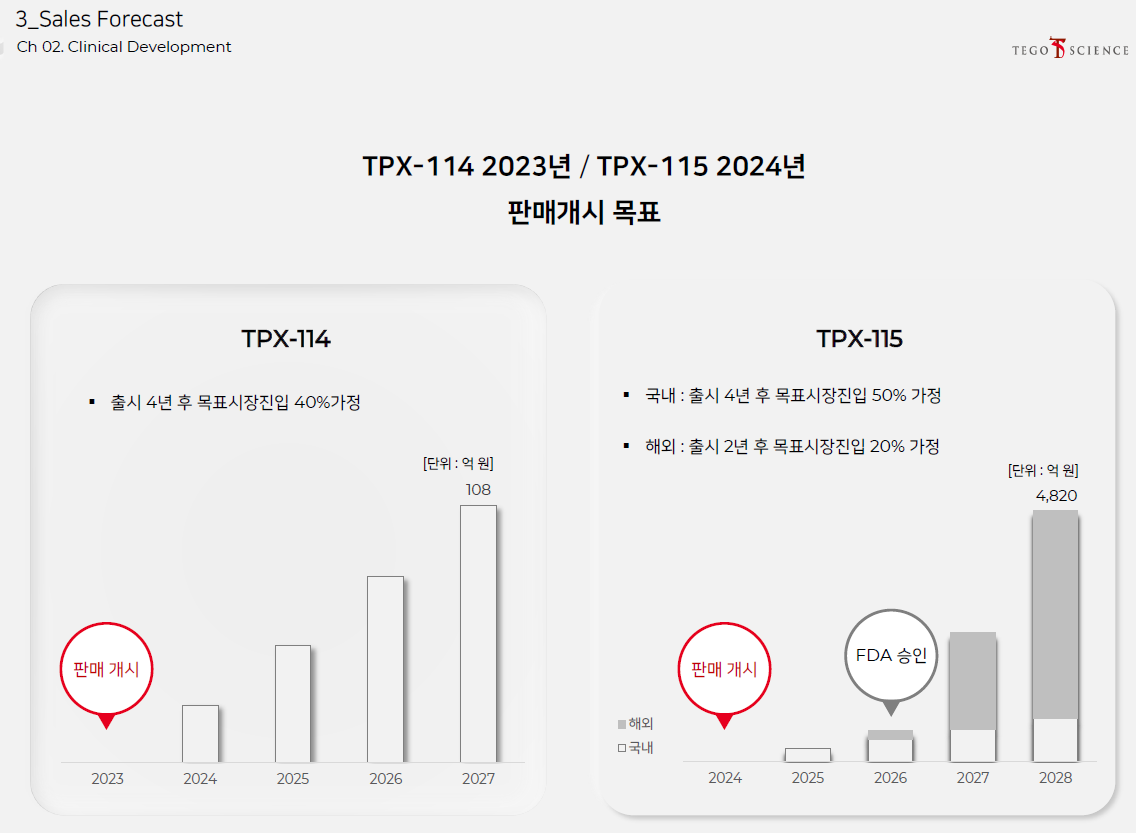

테고사이언스의 파이프라인인 TPX-114와 TPX-115는 전세계적으로 치료제가 없는 회전근개파열에 대한 유일한 치료제 후보다.

바이오USA를 통해서 테고사이언스가 해외로 첫진출할 수 있는 신호탄이 될 수 있기를 기대해본다.

테고사이언스는 오는 13일부터 16일까지 미국 샌디에이고 컨벤션센터(San Diego Convention Center)에서 개최되는 ‘BIO International Convention’(2022 BIO USA)에 참가한다고 10일 밝혔다.

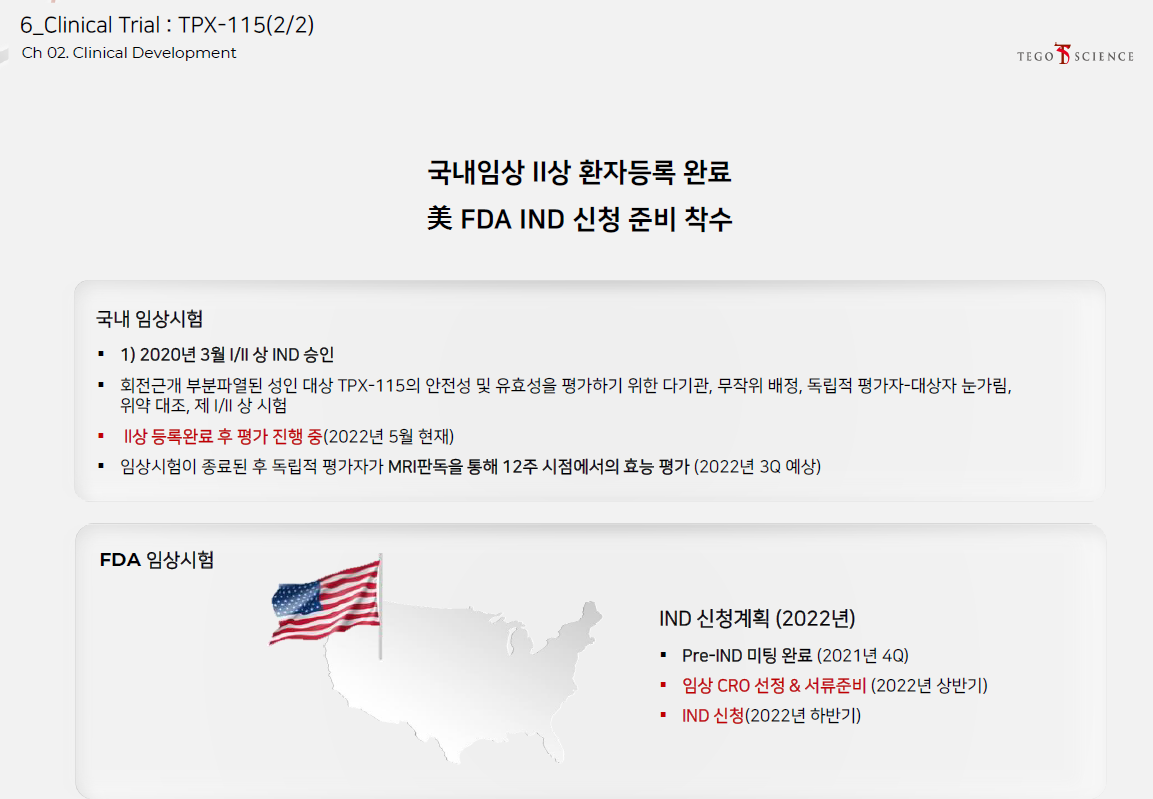

테고사이언스는 이번 BIO USA에서 판매 중인 3개의 피부세포치료제와 임상 중인 회전근개 세포치료제 TPX-114와 TPX-115를 부스 전시를 통해 소개할 계획이다.

특히 다수의 세계적인 기업들로부터 파트너링 요청을 받아, 미국 FDA의 pre-IND 미팅을 마친 TPX-115의 미국 임상 및 공동협력 방안에 대해 논의하고 CDMO사업에 대한 홍보를 통해 해외에서 개발 중인 세포치료제를 수주할 예정이다.

테고사이언스 관계자는 “치료제가 없는 부분층 회전근개파열 치료제인 TPX-115를 미국에 처음으로 소개하게 된다”라며 “BIO USA의 부스 참가를 통해 테고사이언스의 세포치료제 연구개발 역량을 널리 알리고, 기술이전 및 해외진출을 본격화할 것”이라고 말했다

https://www.yakup.com/news/index.html?mode=view&cat=12&nid=270456

[약업신문]테고사이언스, BIO USA 참가…글로벌 진출 위한 파트너십 구축

테고사이언스는 오는 13일부터 16일까지 미국 샌디에이고 컨벤션센터(San Diego Convention Center)에서 개최되는 ‘BIO International Convention’(2022 BIO USA)에 참가한다고 10일 밝혔다. ...

www.yakup.com

'주식 > 기업' 카테고리의 다른 글

| #테고사이언스, TPX-115 기술수출 논의 시작! (0) | 2022.06.23 |

|---|---|

| #쿠콘, API수는 꾸준히 증가하고 있다 (0) | 2022.06.13 |

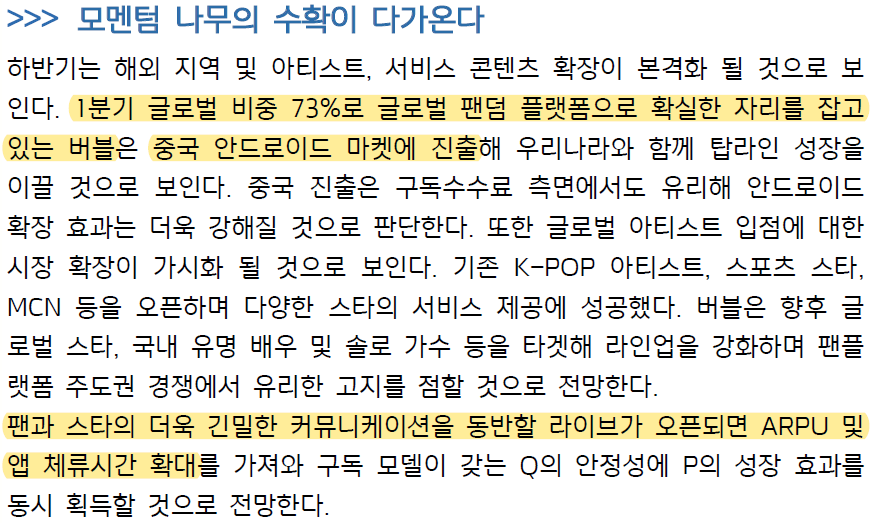

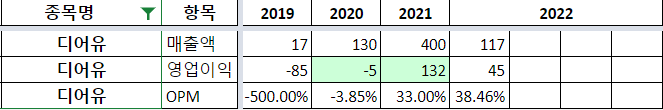

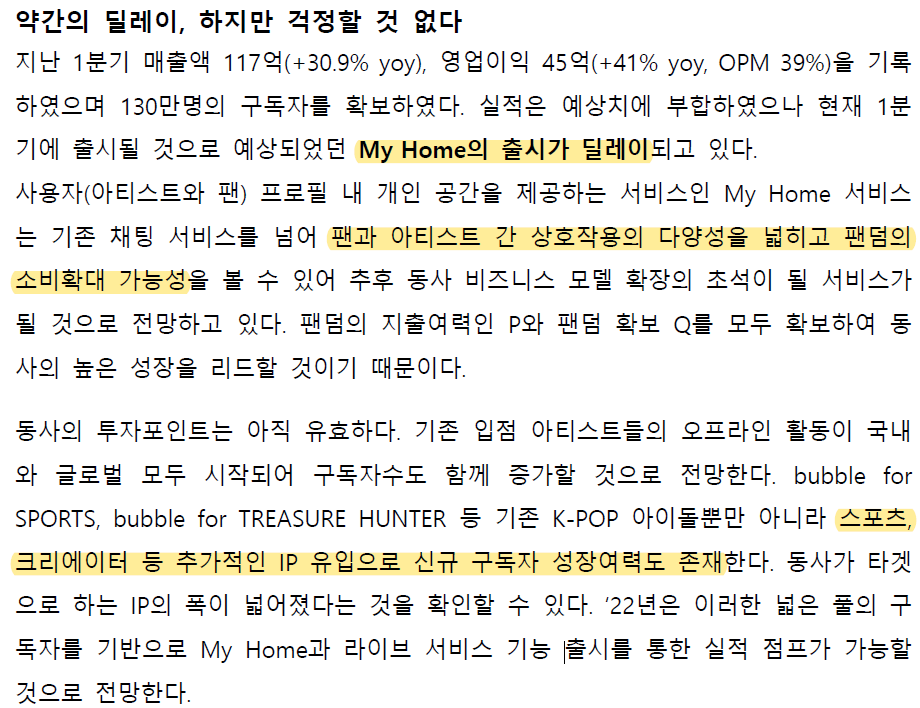

| #디어유, 디어유버블+라이브가 기대된다 (0) | 2022.06.08 |

| 키움증권 신성장 Corporate Day 후기 정리노트 #관심기업 (0) | 2022.06.03 |

| #디어유, 마이홈과 별풍선만 나오면 매출 점프업 예상! (0) | 2022.06.02 |