KB증권에서 나온 쿠콘 리포트를 읽어보자.

쿠콘은 마이데이터 사업에서 가장 수혜를 받는 기업이다.

비지니스는 크게 데이터 서비스와 페이먼트 서비스가 있다. 페이먼트 서비스는 간편결제, 가상계좌, 펌뱅킹 등 금융 VAN 업무를 제공하는 서비스이며, 데이터서비스 부문은 금융, 공공, 의료, 커머스, 헬스케어 등 다양한 분야의 개인 정보, 기업 정보 등을 API 형태로 제공하는 서비스다.

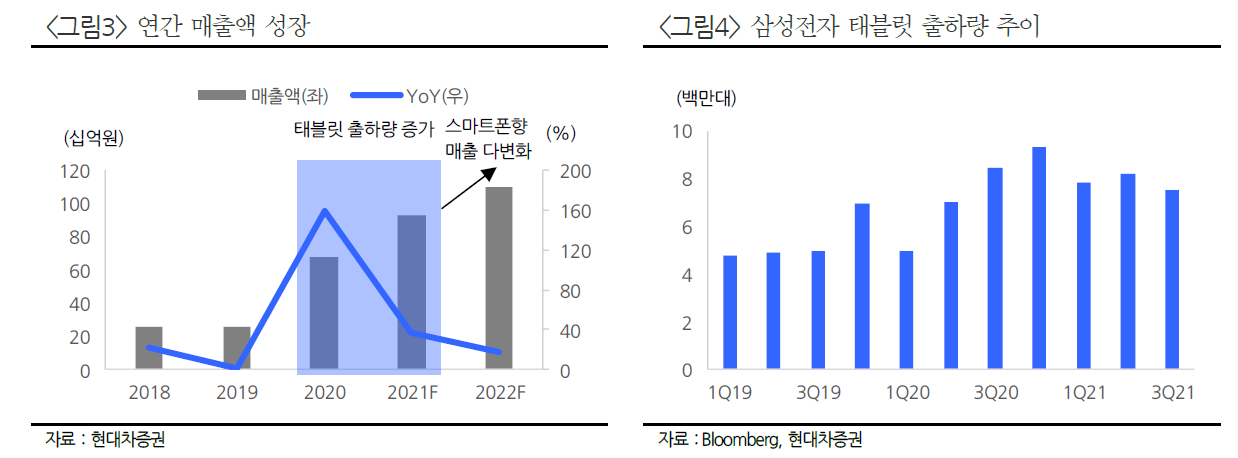

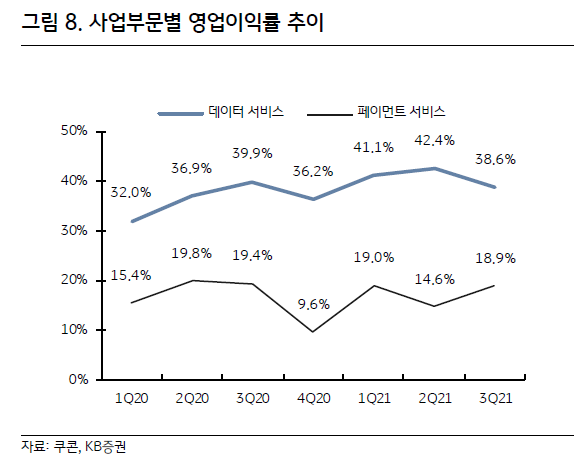

사업부문별 영업이익률 추이를 보면 데이터 서비스가 페이먼트 서비스의 거의 2배 이상에 달하는 것을 알 수 있다.

이렇게 차이나는 이유는 페이먼트서비스는 정액제이며, 금융기관의 네트워크망을 이용하므로, 수익의 60%가 원가로 지불된다. 데이터 서비스는 API사용량에 따라서 가격이 증가하는 종량제이며, 최초 연구개발비 이외에는 따로 원가로 포함되는 것이 없기 때문에 원가율이 높다.

그렇기 때문에 데이터 서비스 사업이 마이데이터 사업이므로, 앞으로 마이데이터 산업이 발달할수록 왜 쿠콘의 매출이 증가할 수 밖에 없는지에 대해 설명이 되는 것이다.

부문별 실적을 보더라도, 데이터 서비스 부분의 매출이 늘어남에 따라 쿠콘의 영업이익률이 점진적으로 향상되는 것을 확인할 수 있다.

쿠콘은 현재 독점적인 API플랫폼 사업자지만 향후 경쟁자가 나타나는 것이 가장 큰 리스크다. 하지만 이 리스크는 쿠콘의 API수와 고객수가 압도적으로 많기 때문에 경쟁자가 나타나더라도 이 차이를 쉽게 극복하기는 어렵다고 본다.

미리 시장에서 선점하고 있는데, API수도 적은 회사로 갈아탈 이유가 없다.

'주식 > 기업' 카테고리의 다른 글

| #쿠콘, 후발주자 진입 전에 빠르게 시장을 선점중 (0) | 2022.01.31 |

|---|---|

| #노바텍, 아이폰이 모든 포트를 제거하는 것이 호재! (0) | 2022.01.27 |

| #유틸렉스, 앱비앤티 임상1/2상 중 1회투약으로 완전관해 (0) | 2022.01.10 |

| #노바텍, 갤럭시폴드 차폐자석도 독점공급가능할까? (0) | 2022.01.09 |

| #테고사이언스, TPX-115 FDA 사전미팅 결과는 긍정적! (0) | 2022.01.04 |