천보의 주가 상승세가 거침없다. 2차전지 사업의 매출이 성장이 가파른 까닭이다.

여러 증권사에서 나온 리포트에서 중복되는 부분을 제외하고 리뷰해보자.

신한금융투자에서 나온 리포트를 보자.

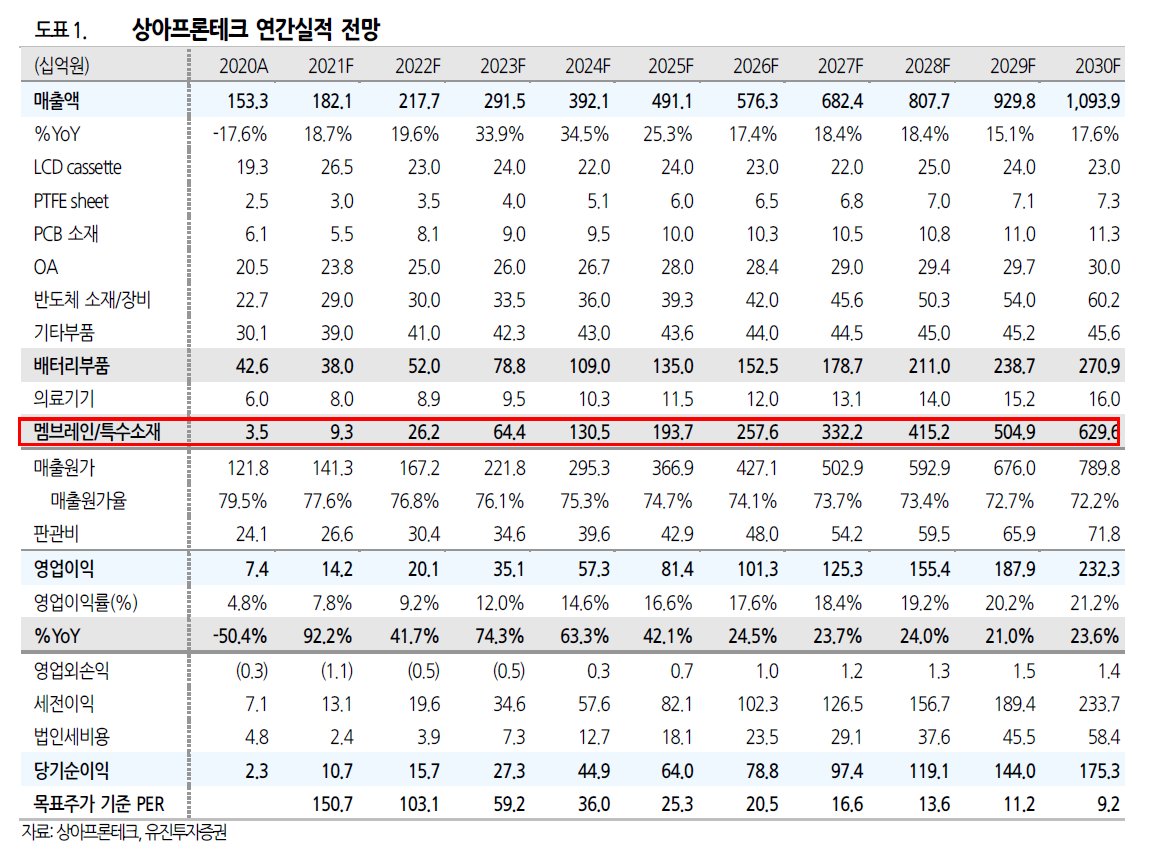

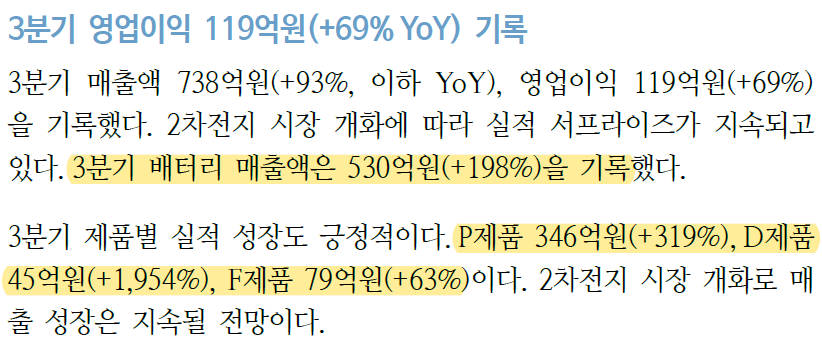

천보는 전해질 제품별 성장률이 가파르다. 천보의 미래아이템은 F전해질인데 아직 증설효과가 제대로 반영되지 않았는데도 불구하고 성장률이 63%에 달한다.

천보가 현재 증설중인 Capa는 지금의 10배 이상이다.

삼성증권에서 나온 리포트를 보자.

P전해질의 매출상승은 원재료 가격의 상승과 증설효과가 반영되기 했기 때문이다. 4분기에는 증설효과가 완전히 반영되기 때문에 매출이 3분기보다 더 클 것으로 예상된다.

하나금융투자에서 나온 리포트를 보자.

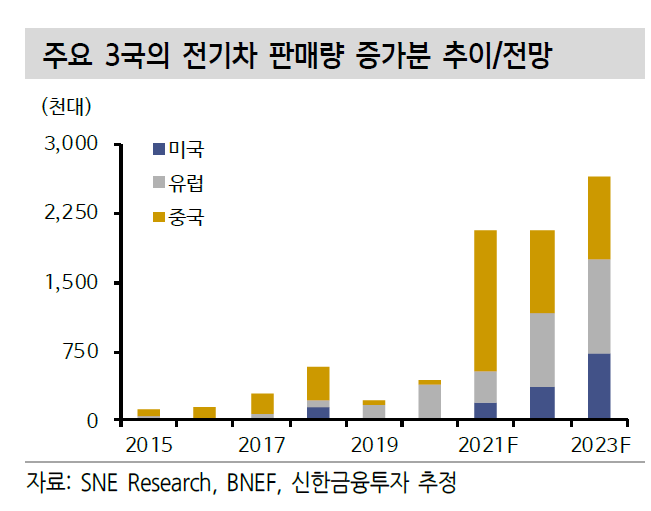

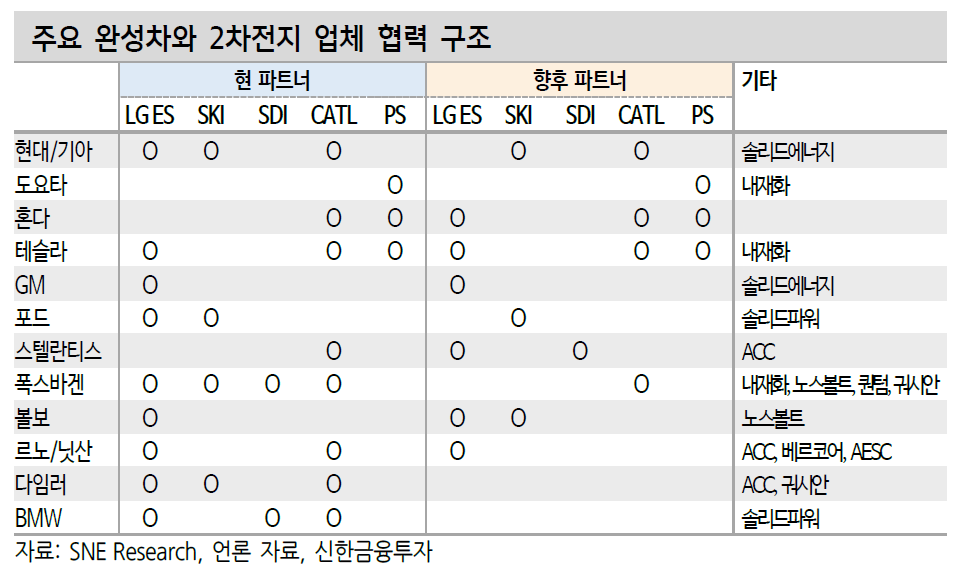

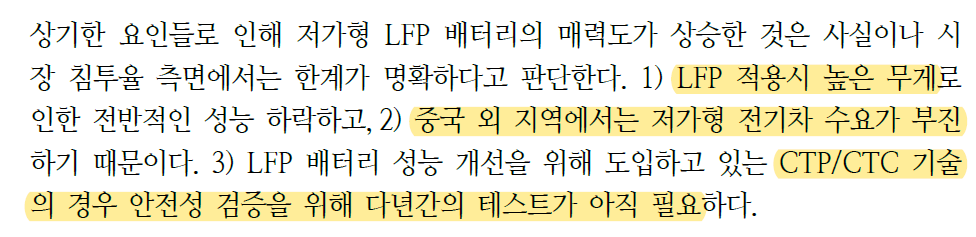

천보는 LFP시장의 성장에는 더 큰 수혜를 받는다. 천보의 주고객사가 중국이기 때문이다. 그리고 천보는 2차전지의 성장 속에서 더 배터리성능을 향상시키는 전해질 및 첨가제를 제조하기 때문에 모든 셀메이커들에게 필요한 소재다.

2차전지 전체시장의 성장동력을 그대로 다 받을 수 있는 기업이 바로 천보다.

한국투자증권에서 나온 리포트를 보자.

원재료 공급이슈로 인해 전해액 생산업체들은 장기공급계약을 추진할 것으로 예상되며, 천보가 새만금에 대규모로 증설하고 있는 물량은 장기공급계약으로 체결될 가능성이 크다. 새만금에 공장증설을 요청한 업체가 전기차 시장이 가장 큰 중국업체들인 CATL과 BYD였으니 천보의 전해질은 빨리 확보해놓지 않으면 나중에는 사가려고 해도 사갈수 없을 수도 있다.

DB금융투자에서 나온 리포트를 보자.

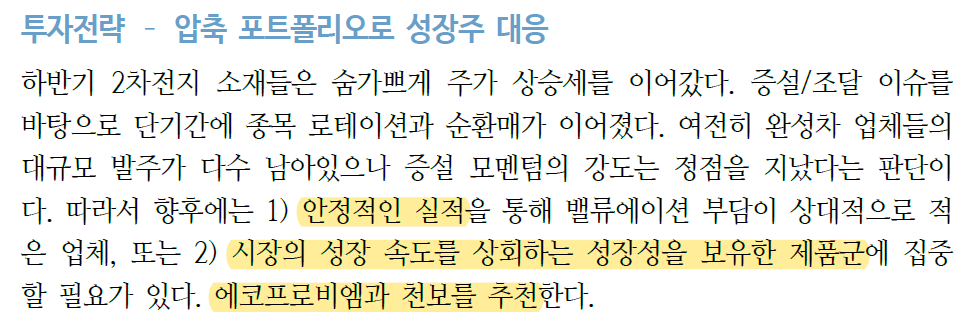

천보의 가치는 다른 2차전지 소재기업들에 비해서 저평가되었다. 그 말인즉 PER기준으로 보면 아직도 업사이드로 최소 30%는 더 올라갈 수 있다는 것이다.

2차전지소재업체들의 성장은 아직도 끝이 난것이 아니다. 업사이드는 위로 아직도 많이 열려있는 셈이다.

전기차 시장이 성장할 때까지 2차전지 소재 기업 하나는 최소한 담고가야 한다.

현재 시점에서 가장 싼 소재기업이 천보고 성장여력이 가장 높아보이는 기업도 천보다.

'주식 > 2차전지' 카테고리의 다른 글

| 천보, 국내유일 첨가제 양산업체->대량증설로 매출확대 (0) | 2021.11.19 |

|---|---|

| 천보, 지역별 매출과 2023년까지 증설스케줄 (0) | 2021.11.17 |

| 천보, 신한금융투자의 2022년 2차전지 탑픽! (0) | 2021.11.07 |

| NCM/NCA 배터리가 LFP에 밀릴 이유는 전혀 없다! (0) | 2021.10.26 |

| 천보, F전해질 공격적인 증설의 배경엔 CATL이 있다 (0) | 2021.10.21 |