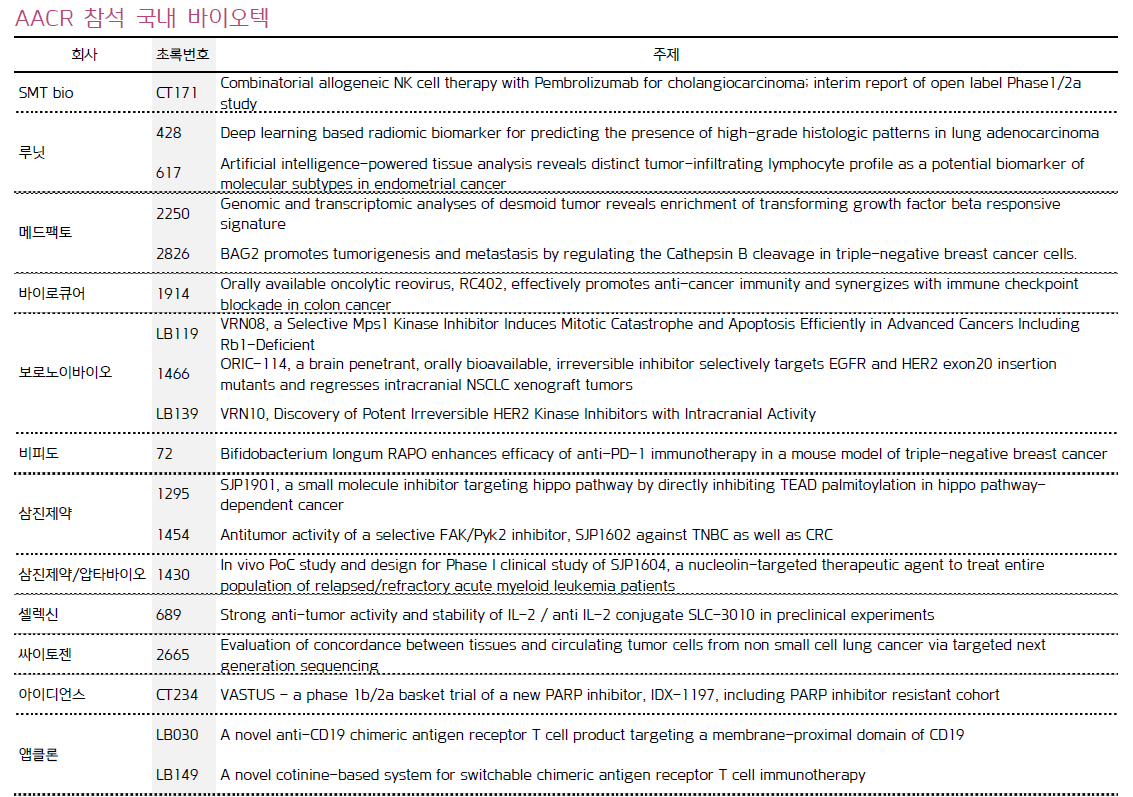

국민연금이 국내 주식 이탈 허용 범위를 늘린 이후 쇼핑한 종목들을 살펴보자.

- 순매수: 엘앤에프, 셀트리온헬스케어, 에코프로비엠, 솔브레인, 녹십자랩셀

- 순매도: 웹젠, 와이지엔터테인먼트, 아모텍, 콜마비앤에이치, 에코마케팅

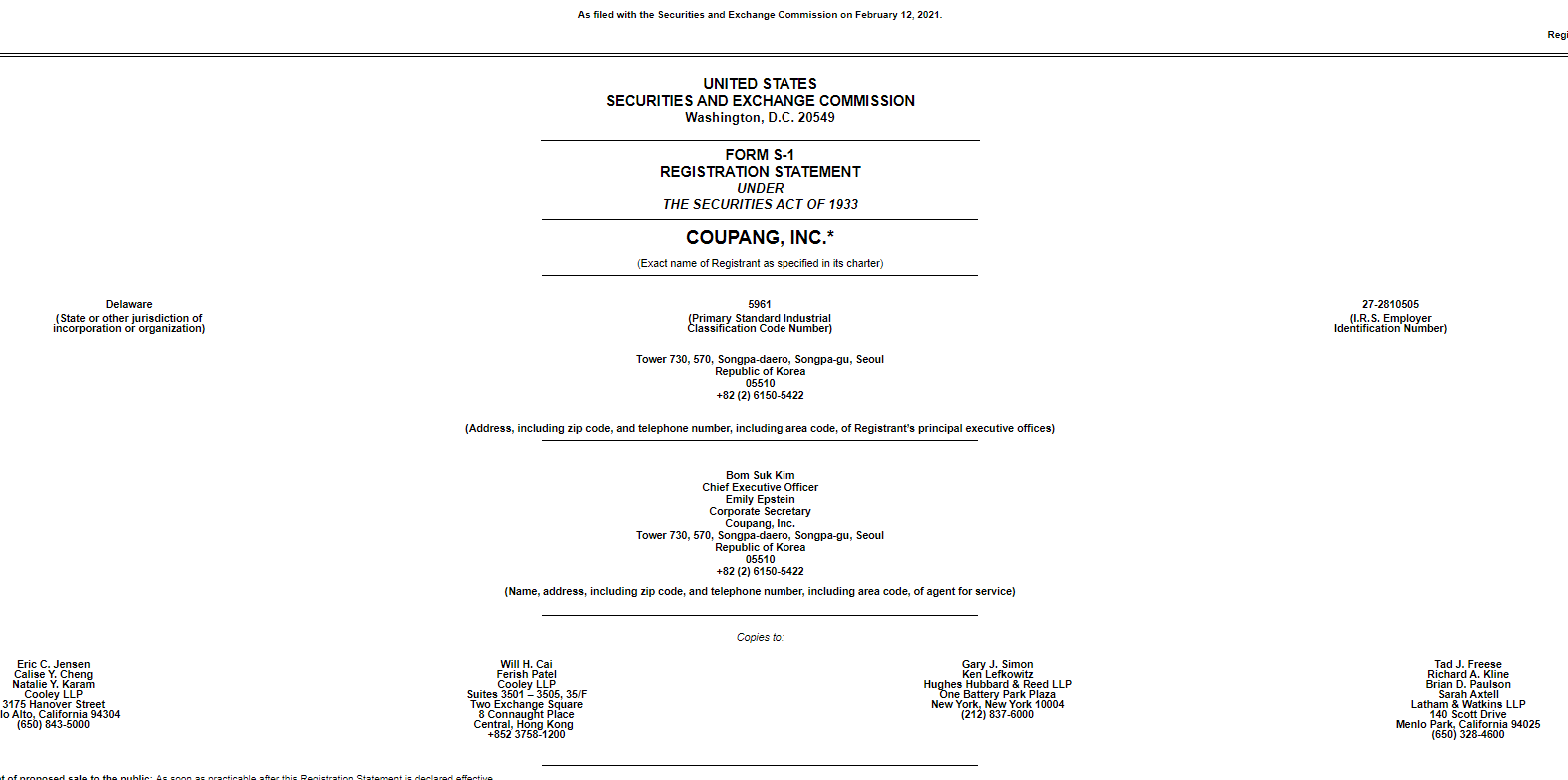

- 지분증가 기업: 메가스터디교육, 원익IPS, 인텍플러스, 상아프론테크, 에코마케팅, 피에스케이

- 지분감소 기업: JYP엔터, 위메이드, 리노공업

대략적으로 2차전지, 바이오, 반도체를 담고 있다. 이 섹터를 좋게 보고 있는 것이다. 투자방향을 정한다면 이 3가지 섹터 위주로만 해도 절대 잃지 않는 투자를 할 수 있을 것이라고 본다.

지분증가 기업은 회사의 업황이 좋아지거나 사업이 비전이 있는 기업들을 주로 매수한 것으로 보인다. 그 중에서 인텍플러스와 상아프론테크가 눈에 띈다.

지분감소 기업은 비중 때문에 조절한 것이 아닐까 추정한다. 왜냐하면 기업들이 다 좋은 기업이기 때문이다.

국민연금이 국내 주식 이탈 허용 범위를 늘린 이후 최근 7거래일 연속으로 연기금이 코스닥 주식을 순매수하고 있다. 순매수 상위 종목을 보면 제약·바이오, 2차전지, 반도체 장비주 등 최근 상승세를 타고 있는 종목을 집중적으로 사들이고 있는 것으로 나타났다.

순매수 상위 10개 종목을 업종별로 살펴보면 제약·바이오, 2차전지, 반도체 장비에 집중된 것으로 나타났다. 상위 10개 종목 가운데 제약·바이오 업종은 셀트리온헬스케어, 녹십자랩셀, 오스코텍, 레고켐바이오, 휴젤 등 5개사에 이르렀다. 2차전지 업종 중에서도 엘앤에프, 에코프로비엠, 솔브레인 등 3개사가 순매수 10위 종목에 포함됐다. 반도체 장비업체 중 원익IPS, 피에스케이도 연기금 순매수 상위 10위에 포함됐다.

앞서 정부도 지난 1월 연기금의 코스닥시장 투자 비중을 늘리겠다는 방침을 세웠다. 기획재정부는 올해 업무계획에서 연기금의 코스닥 투자 비중을 늘려 국내 주식 투자 범위를 다변화하겠다고 밝힌 바 있다. 하지만 보유 지분 변화를 보면 올해 들어 지분을 늘린 코스닥 기업은 아직 손에 꼽을 정도다.

에프앤가이드·국민연금에 따르면 국민연금이 5% 이상 지분을 보유한 기업 중 올해 들어 지분을 늘린 곳은 68곳에 불과한 것으로 나타났다. 이 가운데 코스닥 기업은 9개에 그쳤다. 코스닥 종목 가운데 반도체 장비업체 원익IPS의 경우 4.98%에서 5.04%로 보유 비중을 늘렸고, 소재전문업체 상아프론테크는 5.3%에서 6.34%로 늘렸다고 공시했다.

반면 코스닥 기업 가운데 올해 들어 보유 지분을 낮춘 곳은 27개에 이르렀다. 일례로 JYP엔터 보유 지분은 기존 5.04%에서 4.04%로 비중을 낮췄다고 지난 5일 공시했다. 또 다른 코스닥 기업인 위메이드는 9.45%에서 7.45%로, 리노공업은 6.37%에서 5.33%로 보유 비중을 낮췄다. 유가증권시장과 코스닥시장을 합칠 경우 국민연금이 보유 비중을 낮춘 것은 160개 종목에 이른다. 비중을 높인 기업(68개)에 비해 2배 이상 많았던 것으로 나타났다. 조은영 국민연금연구원 책임연구원은 "국민연금이 국내 주식시장에서 차지하는 비중은 꾸준히 높아졌다"면서 "하지만 국내 주식 규모의 확대는 코스닥보다는 유가증권시장 대형주 위주로 이뤄졌다"고 설명했다.

www.mk.co.kr/news/stock/view/2021/04/380905/

주식한도 늘리자…국민연금 사들인 코스닥 알짜종목은

국민연금 코스닥 종목쇼핑 2차전지·바이오·반도체株 등 이달 들어 1631억원 순매수 엘앤에프·셀트리온헬스케어順 코스닥 시장서도 `편식` 심해 5%이상 지분 보유한 기업중 올해 지분 늘린곳 9곳

www.mk.co.kr

'주식 > 산업' 카테고리의 다른 글

| 중복청약 제한 개정안 입법 예고 (0) | 2021.06.06 |

|---|---|

| 글로벌 강소기업 200개 중에서 좋은 종목을 골라보자! (0) | 2021.05.07 |

| LG에너지솔루션과 SK이노베이션의 배터리 소송종결->2차전지 섹터 호재 (0) | 2021.04.11 |

| #크래프톤 상장 관련주, 크래프톤 상장예비심사 신청소서 제출-> 올해 여름 상장 전망 (0) | 2021.04.09 |

| #크래프톤 상장 관련주, 크래프톤 장외 주가 급등 (0) | 2021.03.21 |