이베스트투자증권에서 나온 메타버스와 NFT에 관한 리포트는 메타버스와 NFT의 개념부터 활용까지 쉽게 적혀있어서 이해하기 좋다. 한번 읽어보길 바란다.

이 리포트에 나오는 기술이나 용어가 생소하더라도 메타버스와 NFT에 대해서 머리 속에서 어느 정도 그림만 그려질만큼만 이해하면 된다.

메타버스는 쉽게 말하면 현실의 내가 아닌 아바타가 있는 세상이다. 예를 들어 게임캐릭터나 로블록스에 있는 아바타라고 이해하면 된다.

메타버스는 갑자기 생겨난 것도 아니고, 원래 있던 것이다.

메타버스는 현실세계와 어떻게 공유될 수 있느냐가 중요하다. 친구들과 게임에서 캐릭터로 플레이하고 노는 것도 메타버스와 현실세계의 커뮤니케이션의 하나라고 볼 수 있다.

NFT는 쉽게 말하면 디지털 파일의 주인이 누구인지 알 수 있는 디지털 파일이다. BTS의 뮤직비디오가 복사되어 전세계에 퍼져있어도 최초 원본 파일은 단 하나다. NFT를 통해 그것을 확인하고 소유권을 주장할 수 있는 것이다.

NFT는 디지털 자산의 소유권을 증명해주는 것이라고 보면 된다. 그렇기 때문에 현실세계에서의 진품, 가품처럼 메타버스에서도 진품을 바로 찾을 수 있는 것이다.

최초 인터넷이 나온 PC기반이 웹 1.0, 아이폰으로 인해 모바일 인터넷이 활성화된 것이 웹 2.0, AR/VR 기술을 활용한 메타버스 기반의 인터넷이 웹3.0이다.

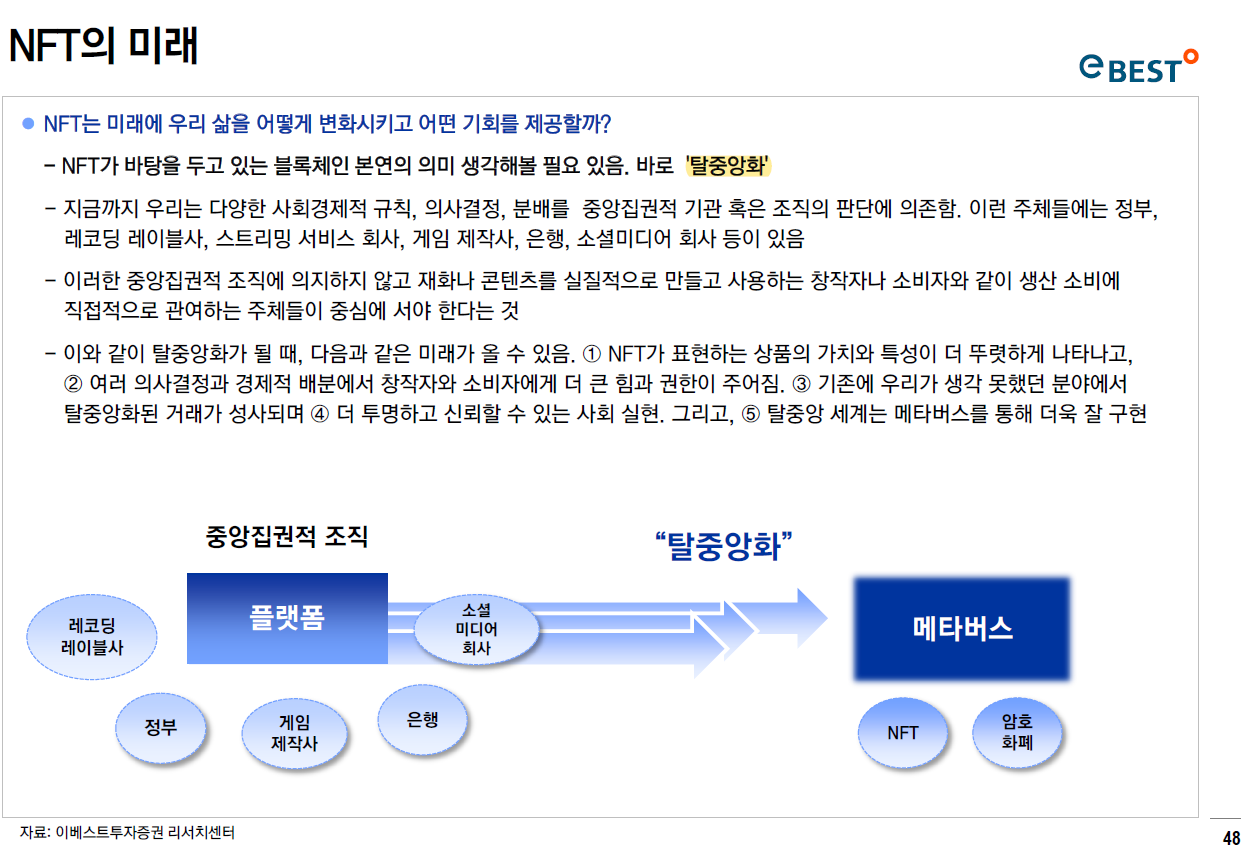

그리고 웹3.0은 블록체인 기반의 NFT를 통해 중개인 없이 디지털 자산의 소유권을 증명함으로써 가치화가 가능하게 한다.

NFT화된 디지털 자산을 사려면, 현실세계에서 현금으로 가상화폐거래소에서 가상화폐를 사서 가상화폐지갑에 넣은 다음에, 가상화폐로 살 수 있다.

그리고 디지털 자산을 NFT화하는 것을 민팅이라고 하는데 미팅비용이 600달러 소요되기 때문에 모든 디지털 자산을 민팅화할 필요는 없고 가치가 있거나, 독특하거나 하는 그런 디지털 자산에 대해서만 민팅을 한다고 보면 된다.

NFT시장은 전체 암호화폐 자산의 30%에 달할 정도로 크다. 디지털자산에 대해 가치를 부여하는 것이 그만큼 의미가 있고, 앞으로 기대감도 크다.

NFT는 결국 중개인 없이, 국가 없이, 어떠한 인증기관 없이 탈중앙화되어 디지털 자산에 대한 소유권을 빠르고 쉽게 확인이 가능하다. 그 모든 것은 블록체인이 가진 투명성과 신뢰성이 바탕이 되어 있기에 가능하다.

따라서, 아바타나 게임 캐릭터와 같은 메타버스에서의 활동으로 인해 얻은 디지털 자산에 대한 가치가 NFT로 가치화가 가능한 것이 최근 NFT테마의 핵심이라고 할 수 있다.

NFT를 통해 게임에서 힘들게 구한 아이템을 쉽고 안전하게 거래할 수 있는 것이다. 그리고 이런 NFT를 게임뿐만이 아니라, 엔터테인먼트, 금융 등 각종 산업에서 활발하게 적용시키고 있다.

'주식 > 산업' 카테고리의 다른 글

| 2022년 JP모건 헬스케어 참석 기업 리스트 (0) | 2021.12.11 |

|---|---|

| 메타버스 숨겨진 가치주, IP는 #하이브, 크립토는 #다날 #FSN (0) | 2021.12.07 |

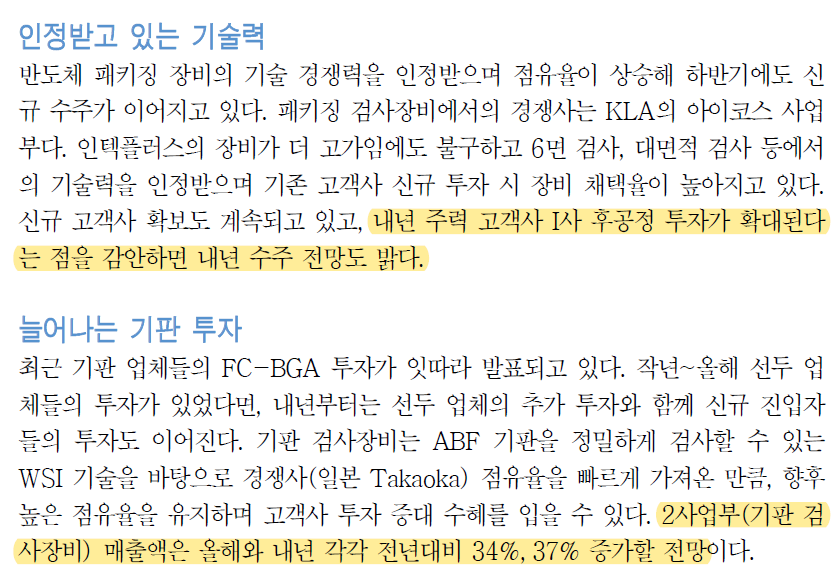

| #인텍플러스, 2차전지 사업부 매출 증가->3분기 영업이익률 25% -> (0) | 2021.10.22 |

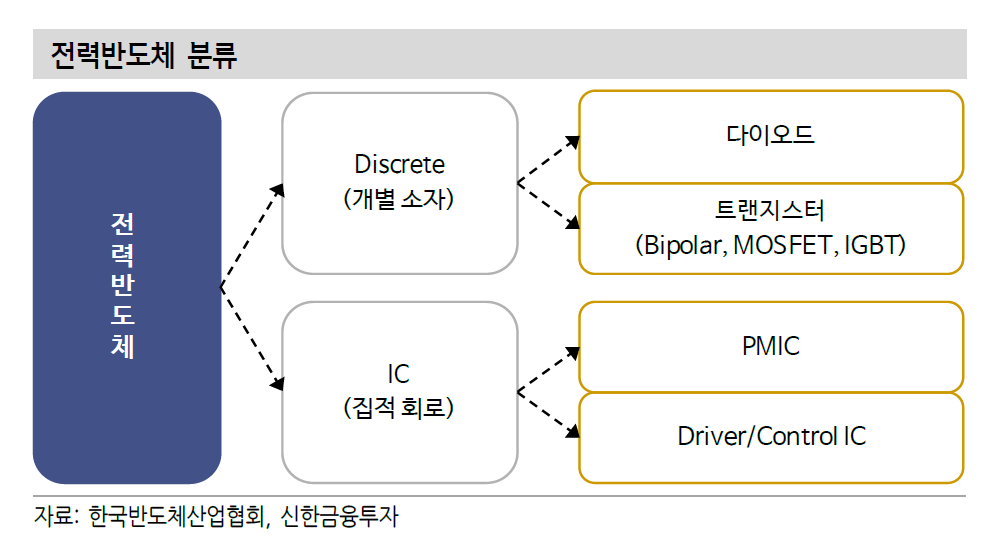

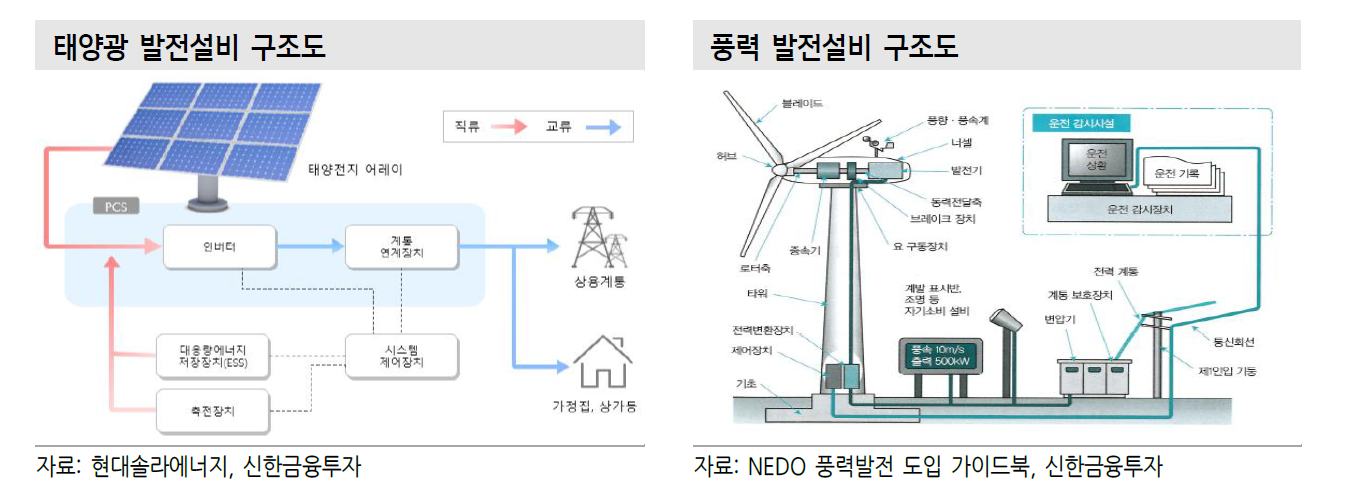

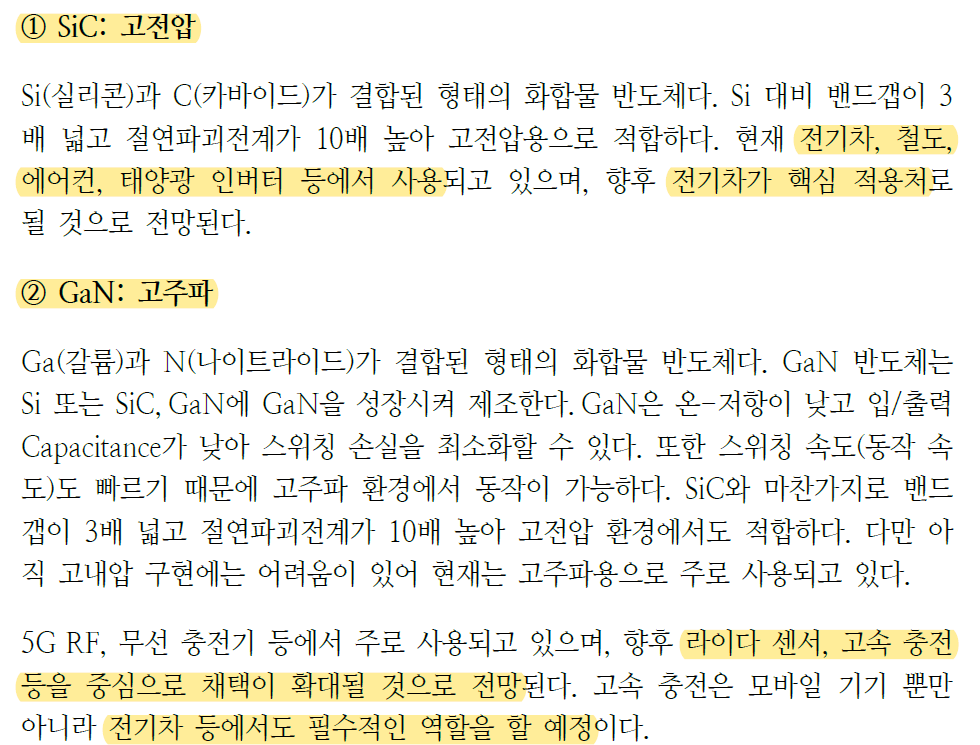

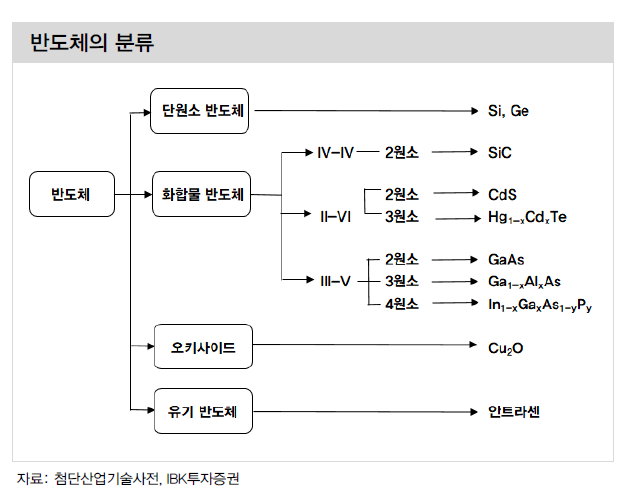

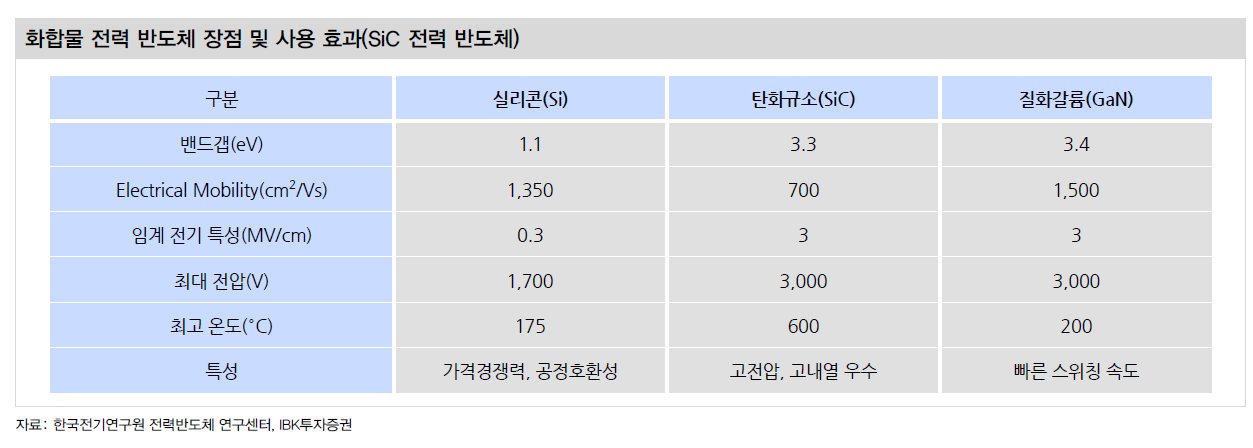

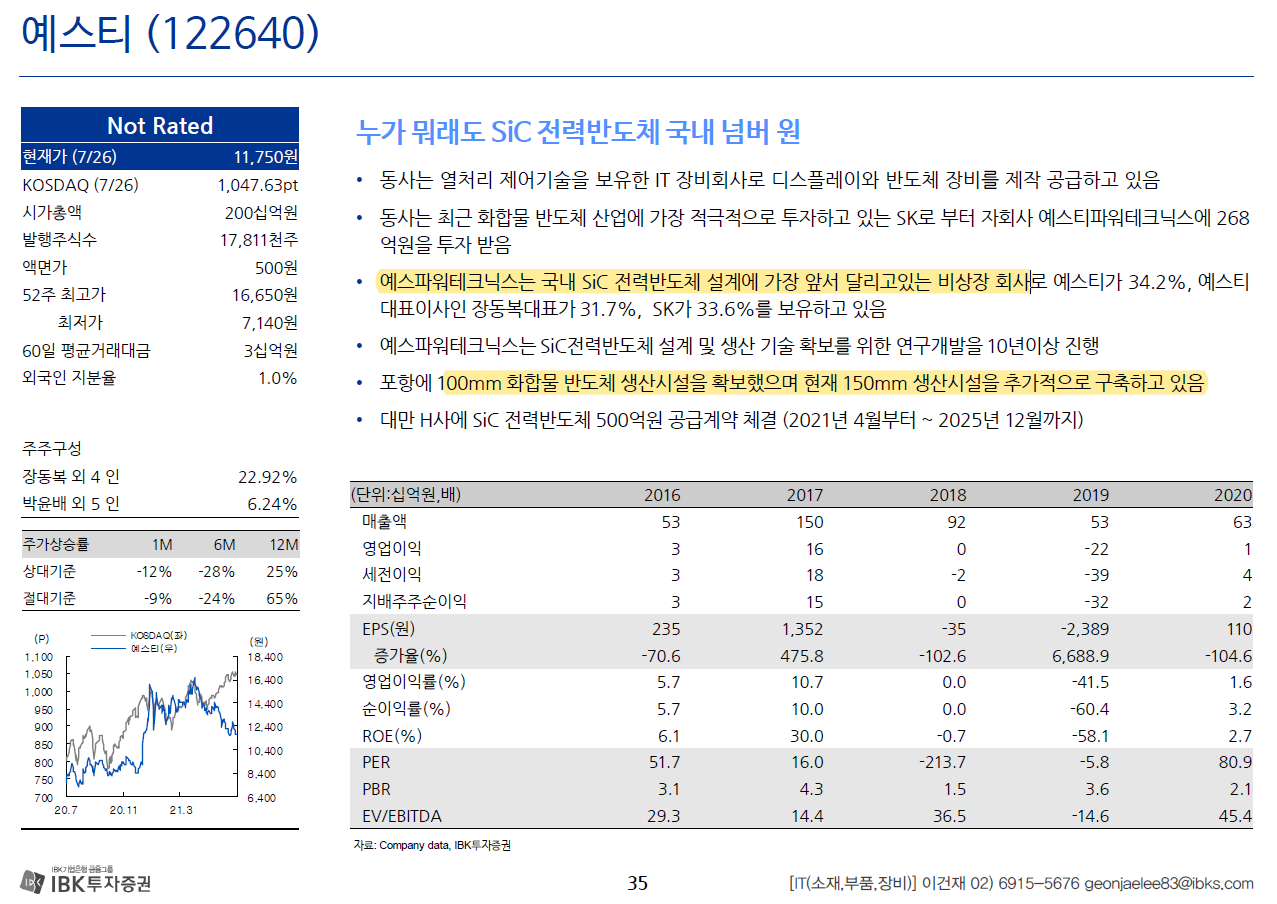

| 전기차시대와 함께 전력반도체 시장이 시작된다 #RFHIC #예스티 #RF머티리얼즈 (0) | 2021.10.11 |

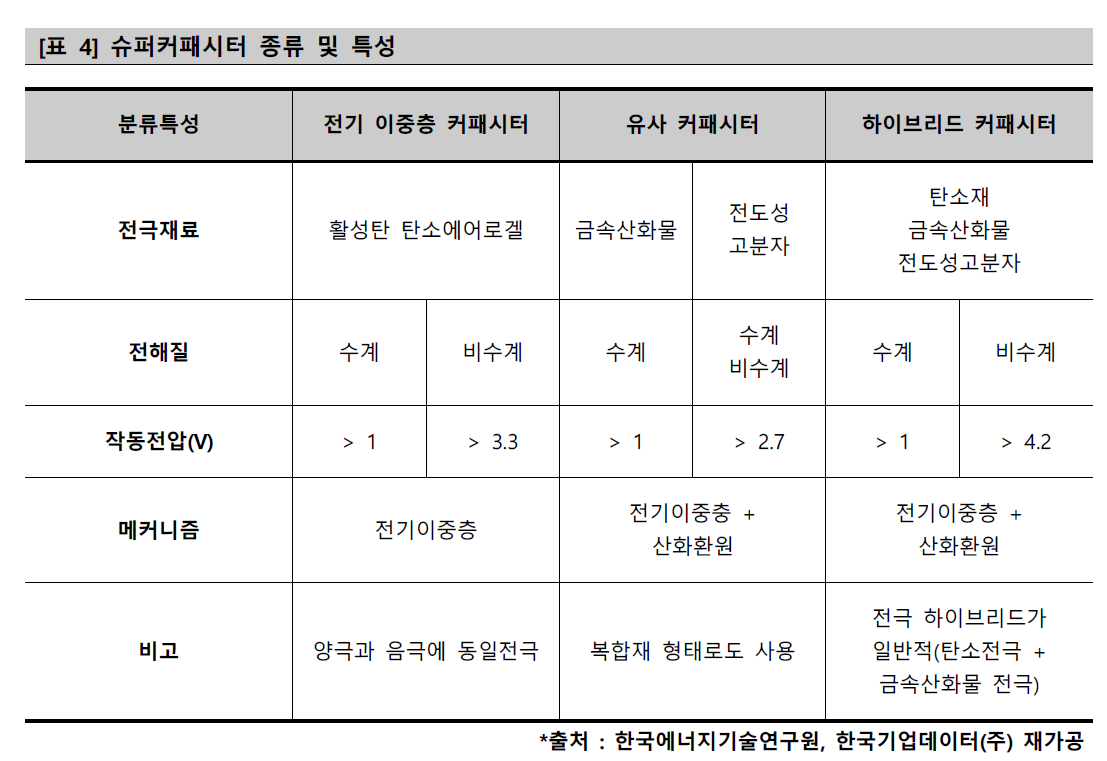

| 슈퍼커패시터 산업 동향 체크 (0) | 2021.09.26 |