최근에 나온 천보 리포트를 읽어보자. 중요한 내용만 확인해보자.

현대차증권의 리포트를 읽어보자.

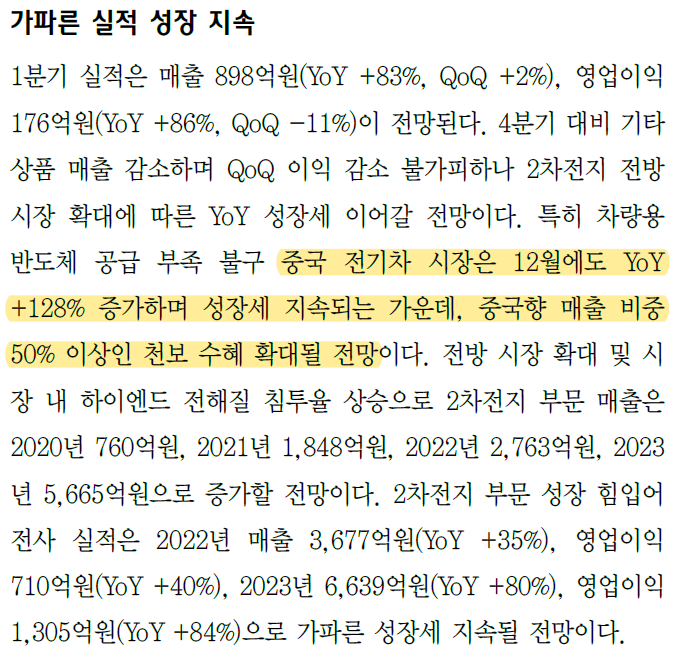

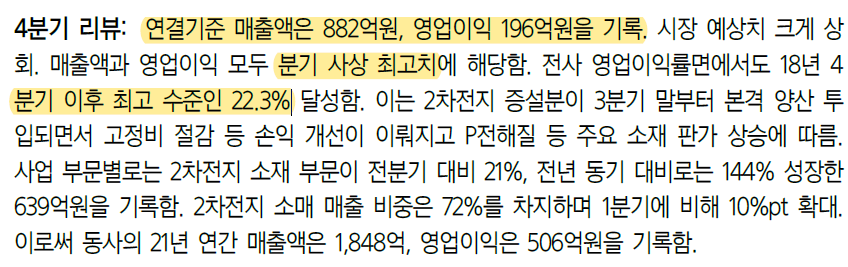

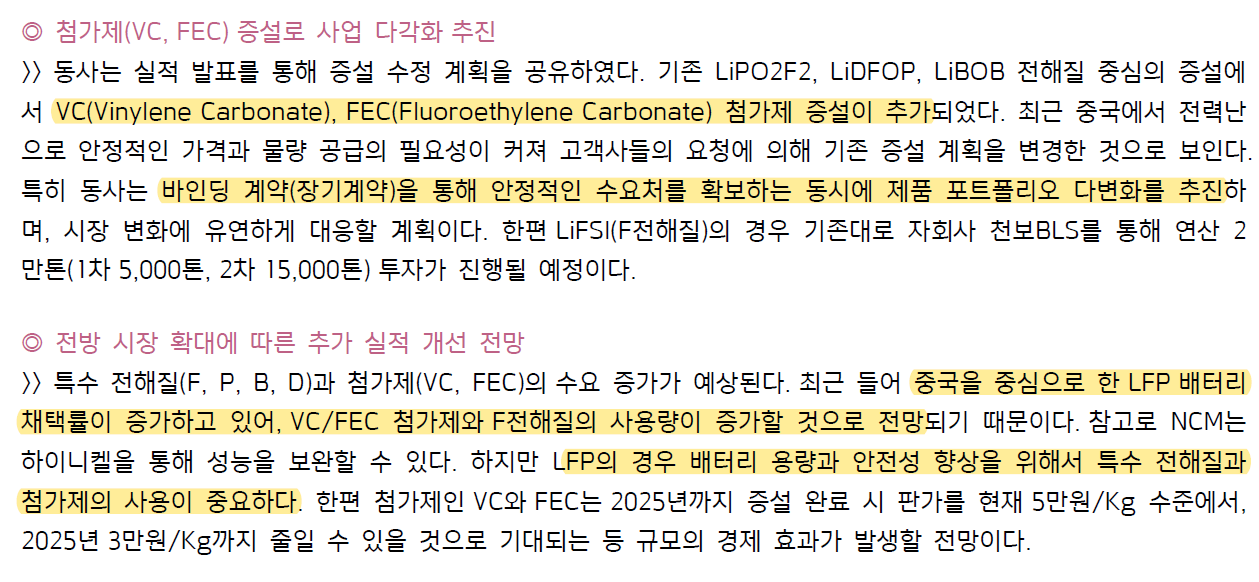

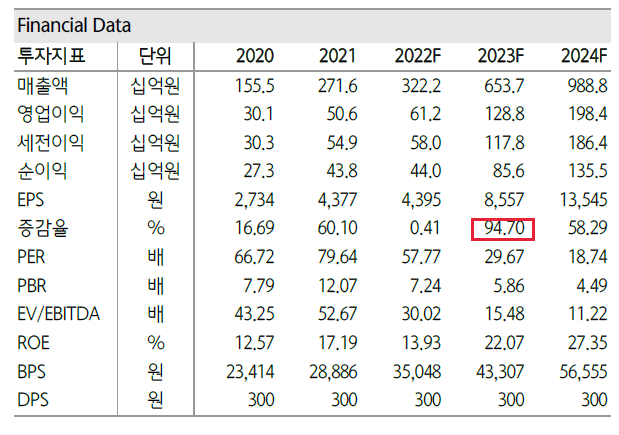

천보 2분기 실적은 컨센서스를 하회하였는데 원인은 중국락다운과 원재료의 하락이다. 천보의 현재 매출주력은 P전해질이다. 그렇기 때문에 원재료 가격에 영향을 많이 받는다.

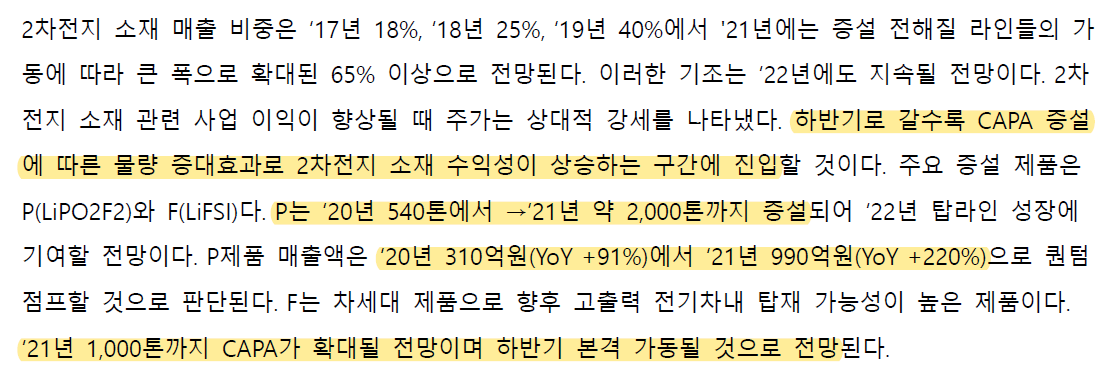

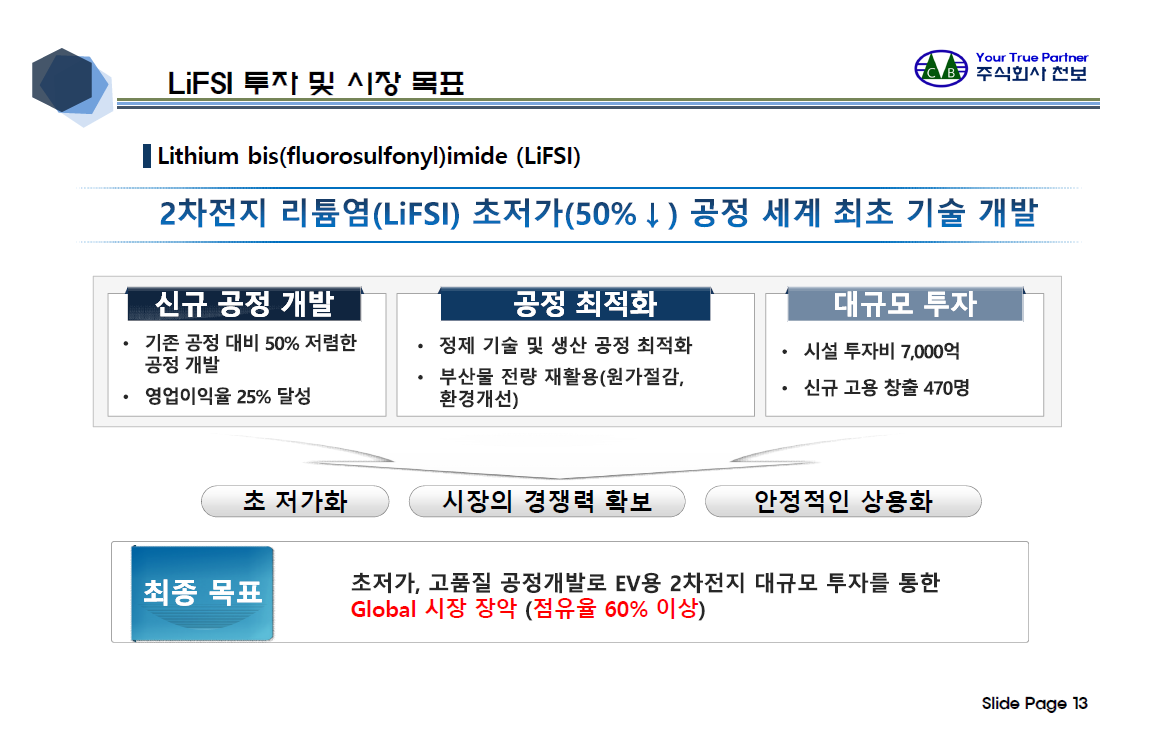

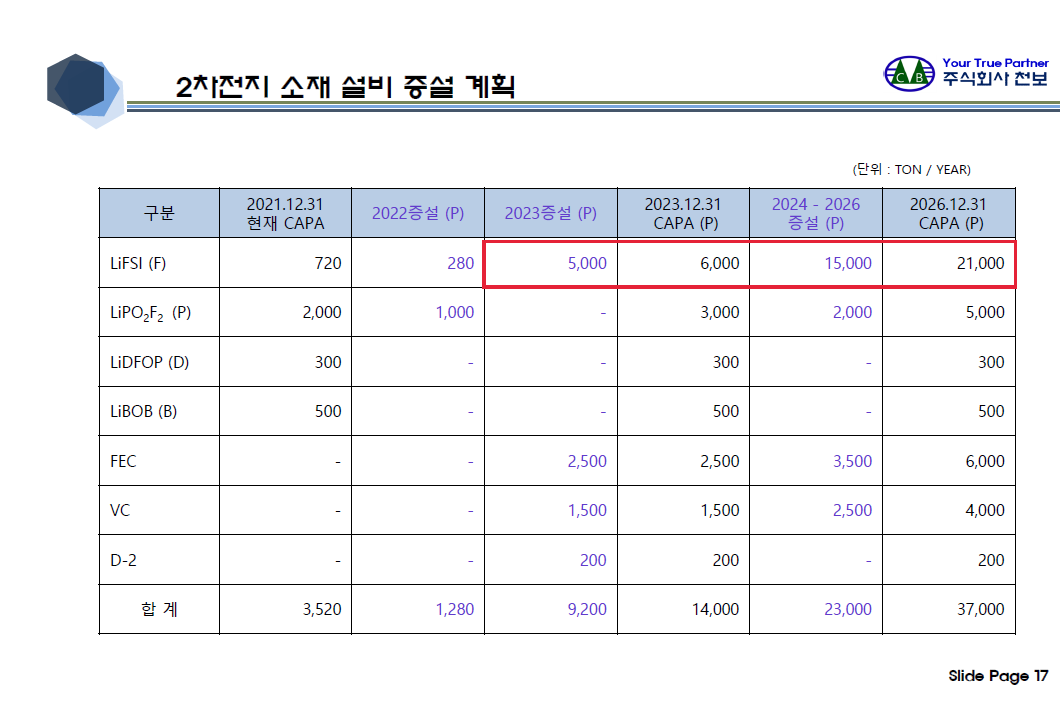

천보가 밀어붙이고 있는 차세대 전해질은 F전해질인데 신규기술을도입하여 이러한 원재료 가격에 영향을 받는 문제점을 극복하려고 한다.

신규공정 개발 및 최적화를 통해 원가부담감을 낮춘다는 전략이다.

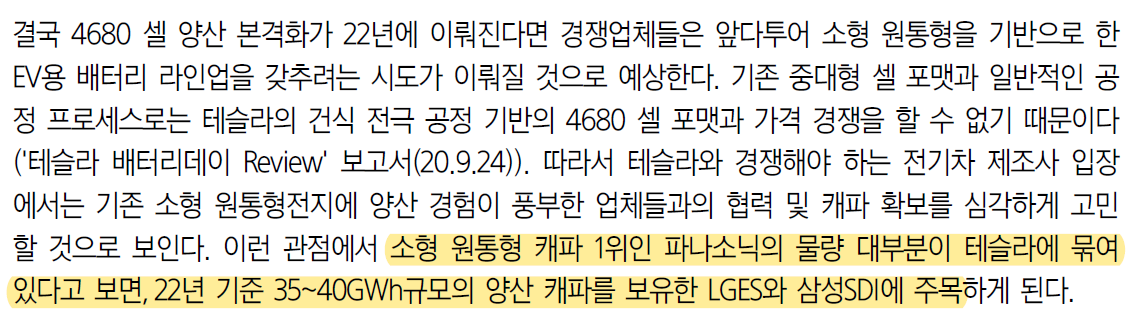

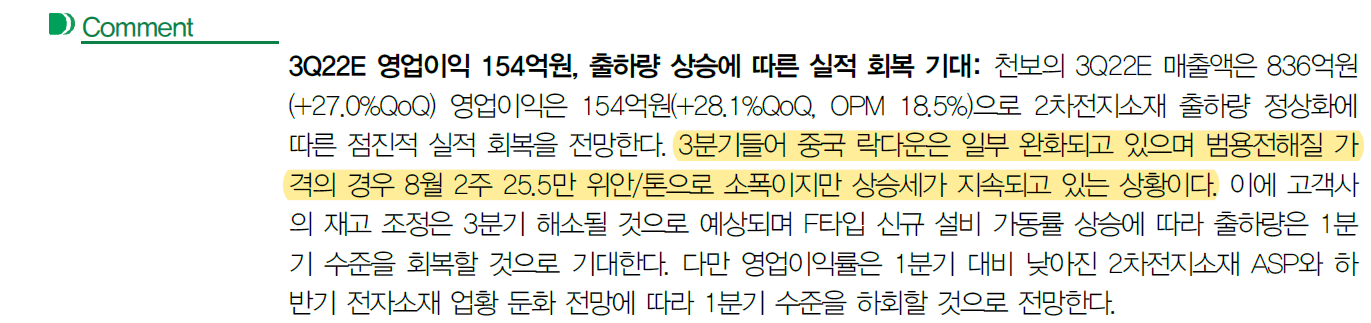

DB금융투자의 리포트를 보면 범용전해질 가격이 소폭 상승세가 지속되고 있다고 한다.

실제 P전해질의 가격은 최근 한달간은 상승중이긴 하다.

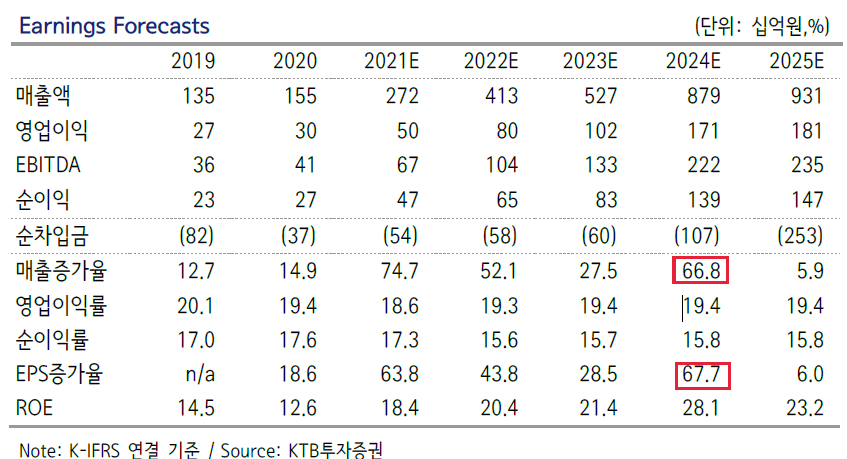

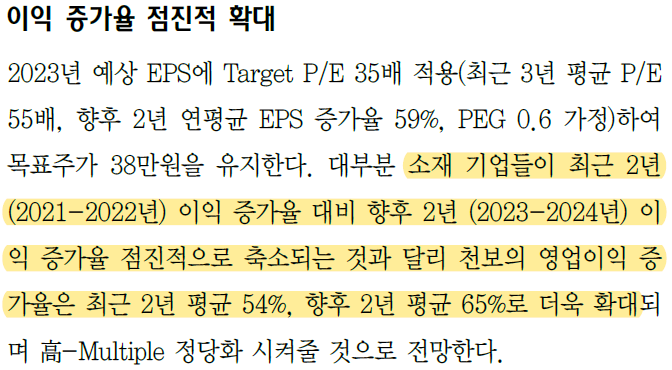

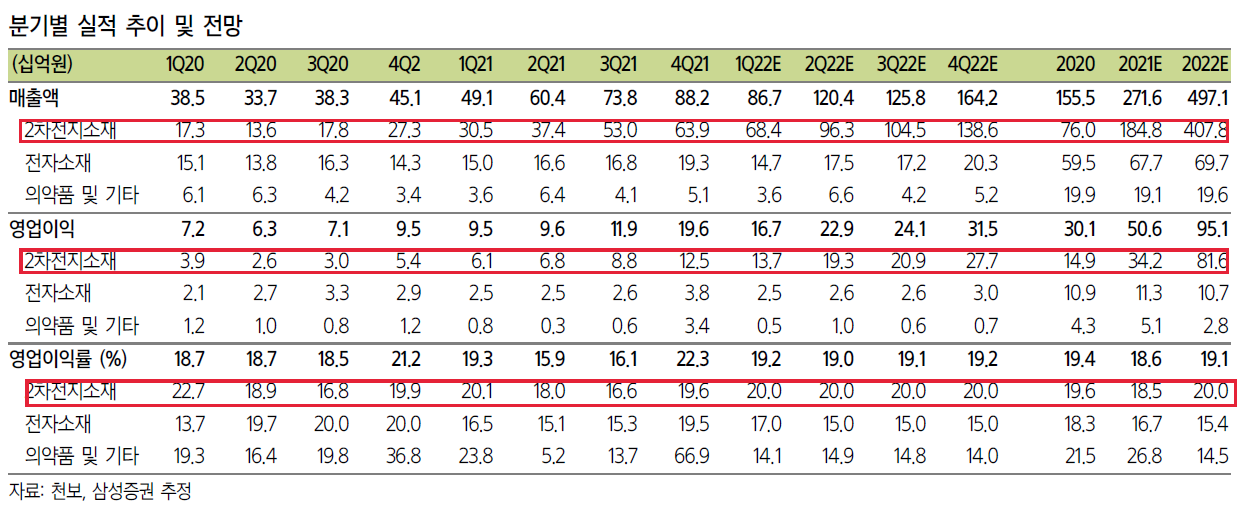

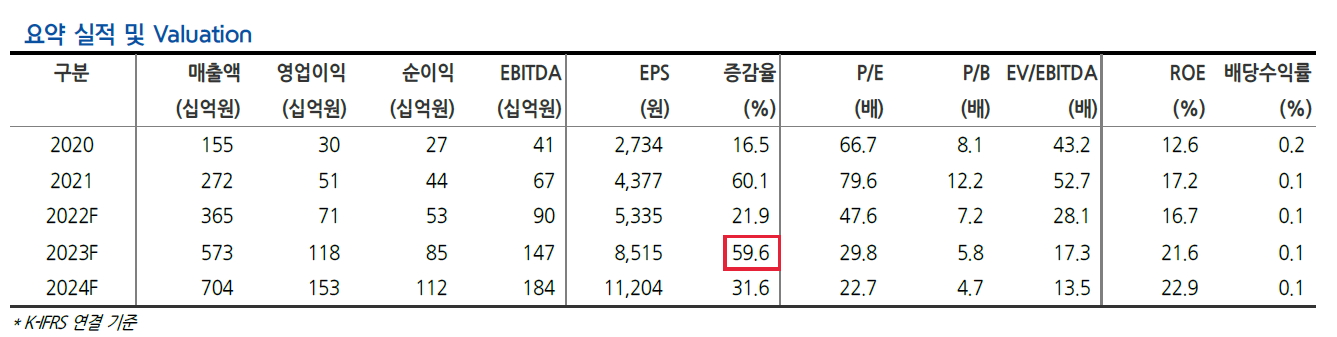

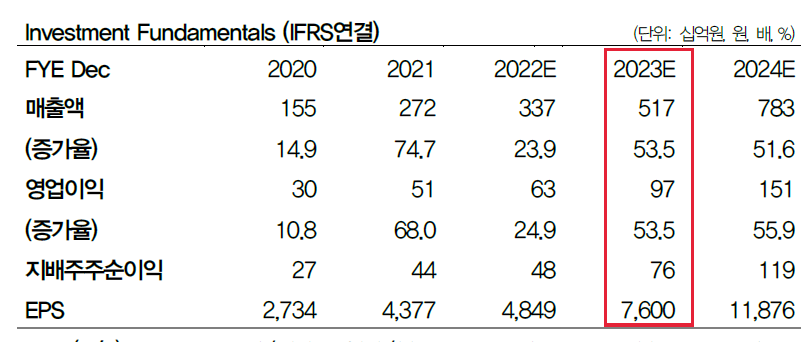

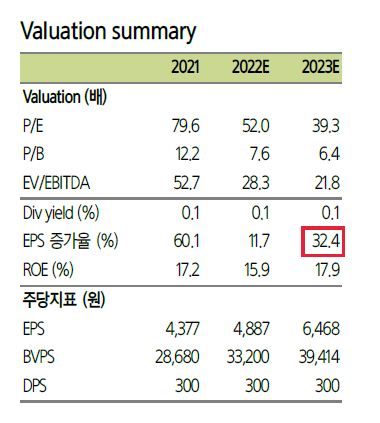

증권사들의 2023년 EPS증감률 추정치를 보면 삼성증권이 제일 보수적으로 32.4%며, 하나금융투자가 94.7%로 가장 높다.

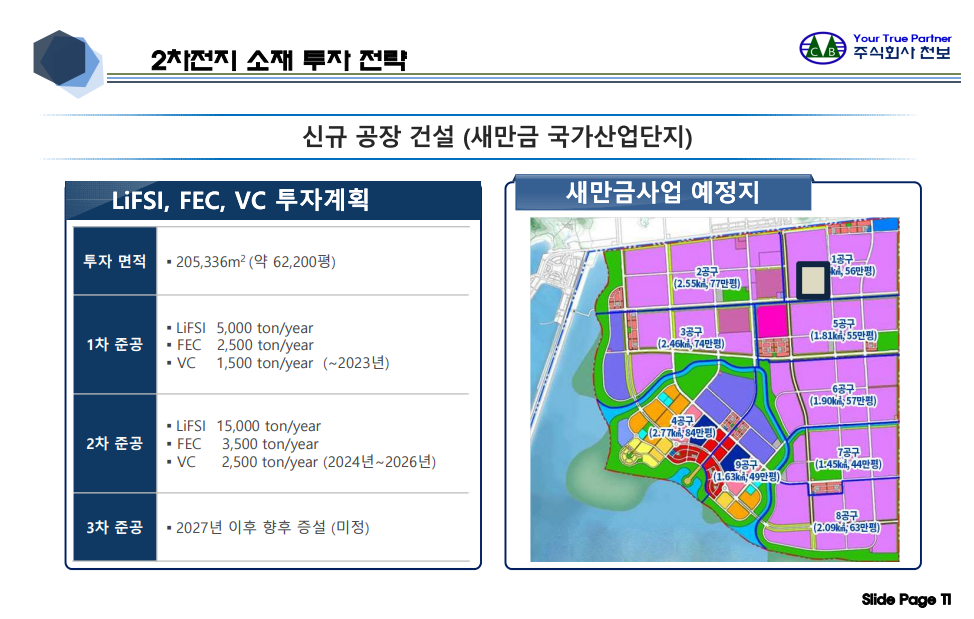

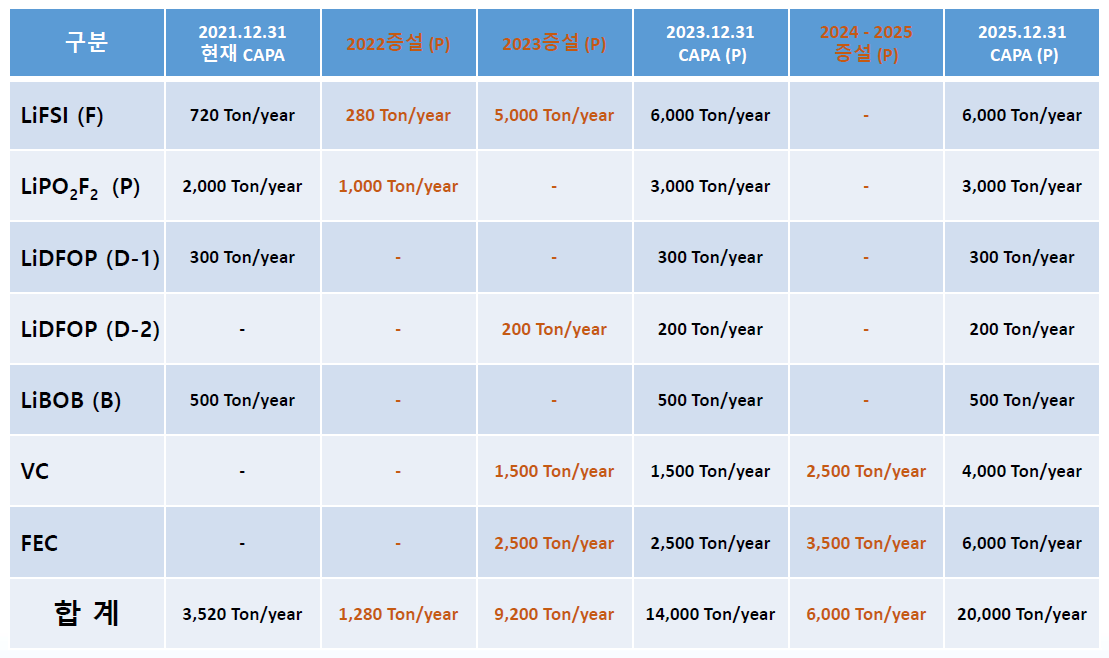

23년 EPS증감률이 높은 이유는 내년부터 본격적으로 F전해질 공장 증설이 완공되기 때문이다. 천보의 지금까지 한 증설은 앞으로 할 증설 CAPA에 비하면 반도 안된다.

내년부터 본격적인 증설물량 공세가 시작된다. 천보를 아직까지 주목해야하는 이유다.

'주식 > 2차전지' 카테고리의 다른 글

| 폐배터리 산업을 파보자! v1.1 (5) | 2023.07.24 |

|---|---|

| 대보마그네틱, 리튬 임가공 사업 7월부터 본격화! (0) | 2023.06.04 |

| #이엔드디, 23년 전구체 매출 10배 성장 (0) | 2022.06.01 |

| 천보, 향후 3년간 EPS성장률 2차전지 소재 업체 중 최고! (0) | 2022.02.23 |

| 천보, 3000억원 규모 메자닌 발행 (0) | 2022.02.21 |