투자포인트(2024/03/30)

- 기아 대비 덜 오름

- 주주환원 정책 강화

- 실적호조로 배당금 지속 확대

- 자사주 소각 예정

- 인도 공장 IPO로 자금확보 가능

- 신사업 사업성장 가능성 큼

- 전기차, 로봇, UAM

한국형 ‘밸류업 지수

- PBR = ROE * PER

- PBR을 높이려면 ROE 또는 PER이 커져야 함

- PER은 기업이 향후 얼만큼의 성장할 것인지에 대한 기대감으로 시장에 의해 결정되는 변수

- 따라서 PBR을 높이려면 ROE가 중요

- ROE는 현재 기업의 수익성이나 주주환원에 따라 결정

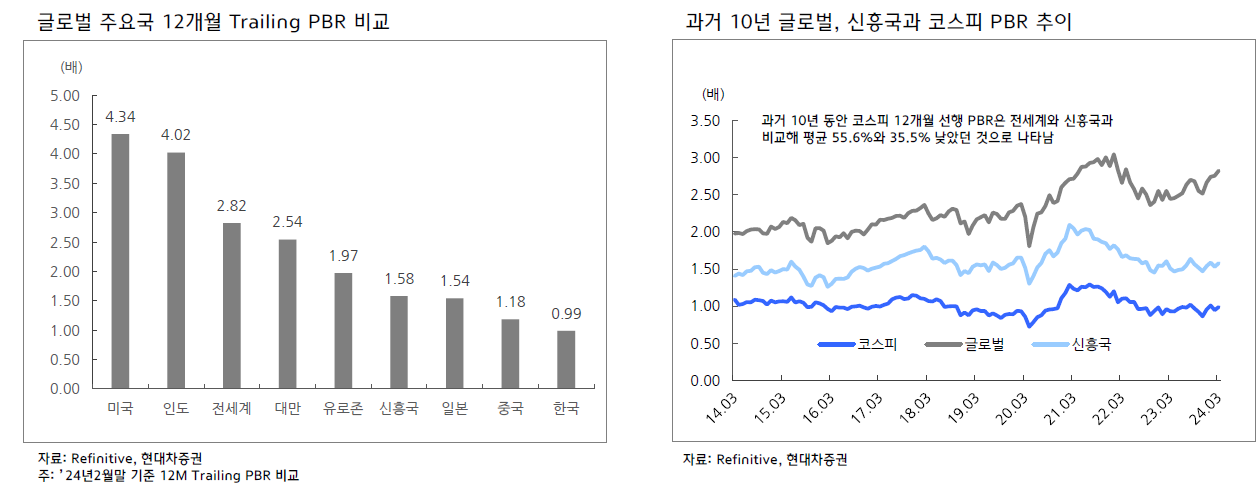

- 코리아 디스카운트

- 과거 10년 동안 코스피 12개월 선행 PBR은 글로벌과 신흥국 대비 평균 55.6%와 35.5% 낮음

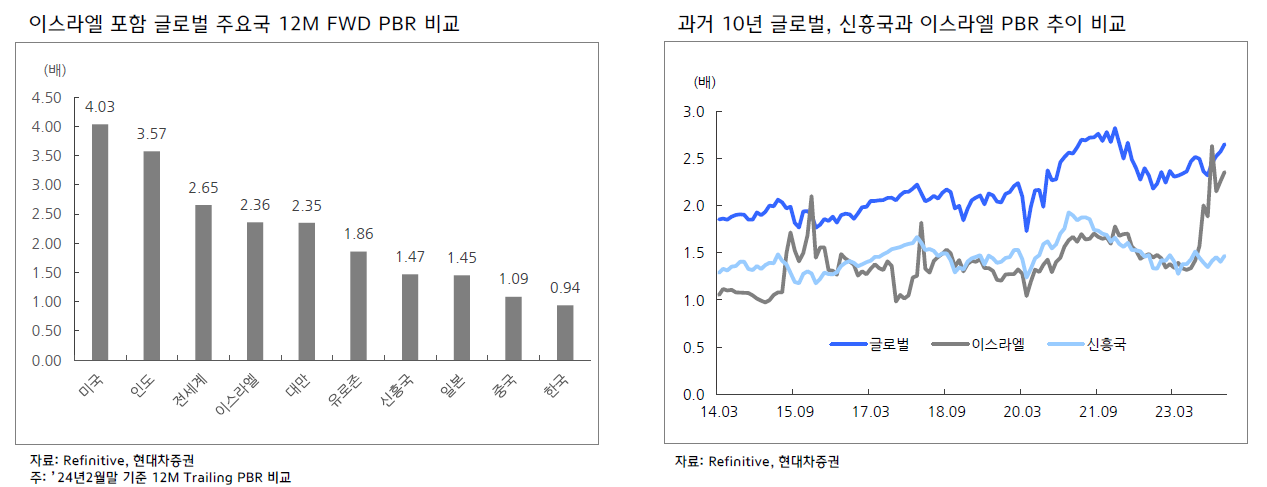

- 하마스와 전쟁 중인 이스라엘 주식시장의 PBR도 한국보다 높음

- 코리아디스카운트의 원인이 지정한 리스크는 아님

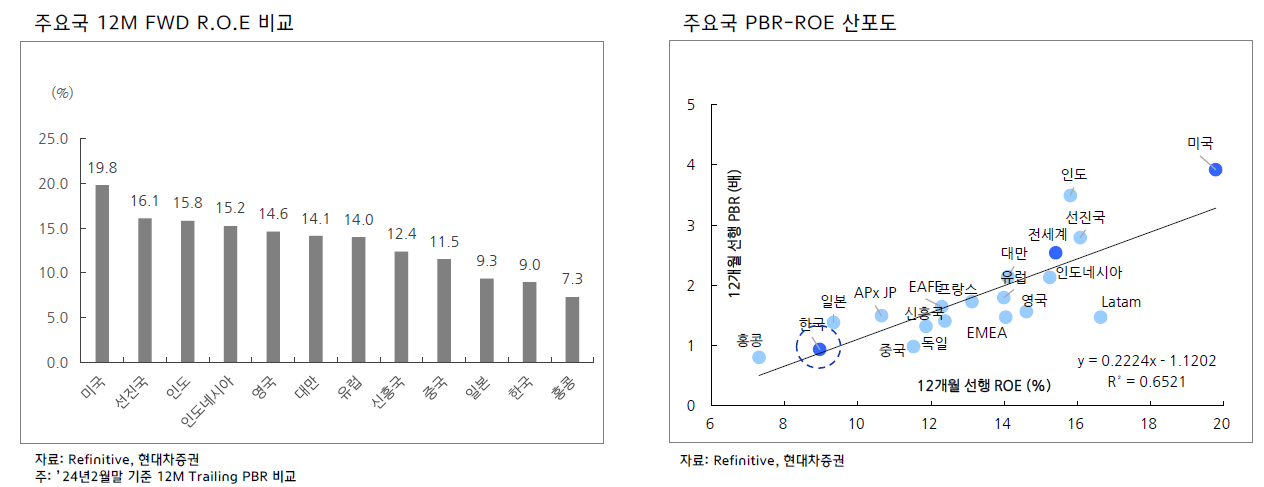

- 코리아 디스카운트의 원인은 ROE(자기자본이익률) 때문

- 한국 기업은 배당 확대 또는 자사주 소각 등 ‘자본효율화’을 소홀이 함

- 과거 10년 동안 코스피 ROE는 우하향, S&P500의 ROE는 우상향 추세

- S&P500: 15% -> 20%

- 코스피: 10% -> 8~9%

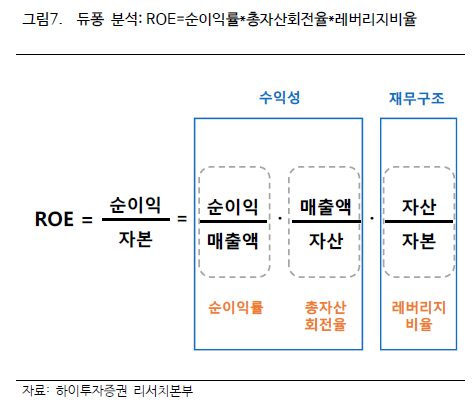

- ROE=순이익/자기자본

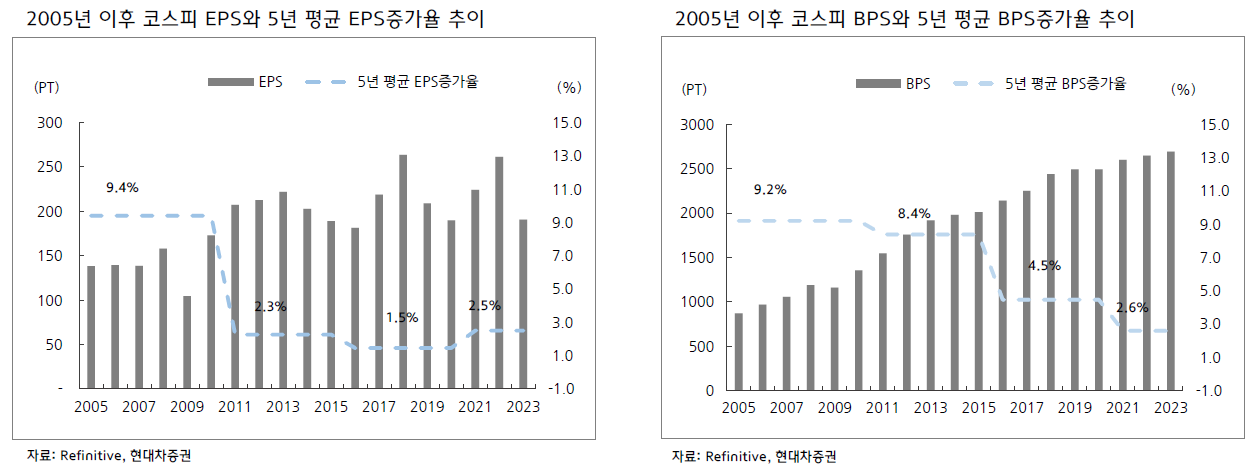

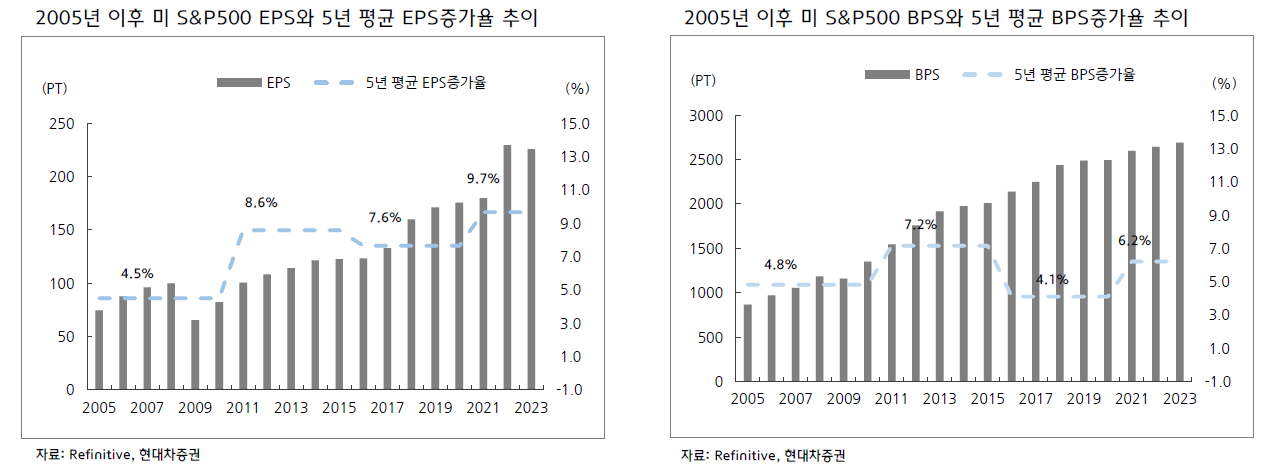

- 코스피 EPS & BPS

- EPS 증가 < BPS 증가

- 분모의 자기자본의 커지는 꼴이므로, ROE 개선을 위해서는 배당성향 확대나 자사주 매입/소각과 같은 자본효율화가 필요

- S&P500 EPS & BPS

- EPS 증가 > BPS 증가

- PBR = ROE * PER

- PBR을 개선하기 위해서는 ROE를 높여야 함

- 저PBR종목은 ROE가 높은데 저평가 되었거나, ROE가 개선될 여지가 있는 기업을 찾아야 함

- ROE를 높이기 위해서는

- 순이익률을 높이거나 (마진 높이기)

- 총자산회전율을 높이거나 (이익률은 낮더라도 판매량을 늘리기)

- 레버리지 비율을 높여야 한다

- 레버리지는 자산/자본

- 자산을 높이기 위해 부채를 늘리거나

- 자본을 줄이기 위해 영업이익을 통해 벌어들인 이익잉여금(자본계정)을 주주환원에 사용(배당금확대, 자사주 매입)

- 레버리지는 자산/자본

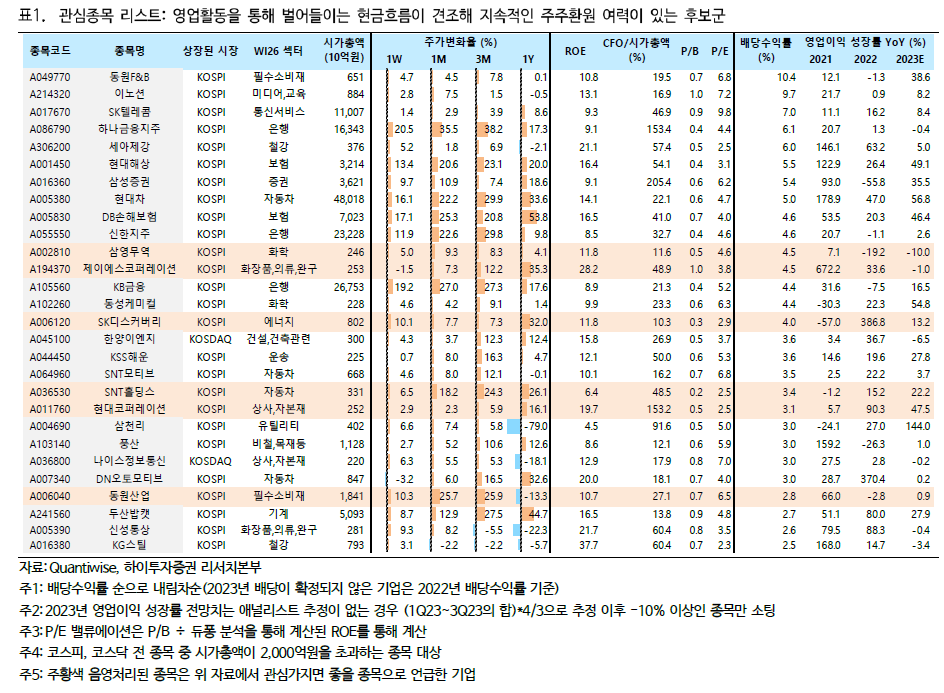

- 주주환원이 지속되기 위해서는 일정한 현금흐름이 유지되어야 함

- 일정한 현금 흐름이 유지되기 위해서는 순이익률 또는 총자산회전율을 통해 기업이 돈을 지속적으로 벌어야 함

- 결론은 저PBR종목 중에서도 주주환원(배당, 자사주 매입/소각)을 해야하고, 지속적인 주주환원을 위해서는 높은 마진율이나, 박리다매를 통해 기업이 영업활동을 통해 벌어들이는 현금흐름이 있는 기업이 밸류업 대상에 맞음

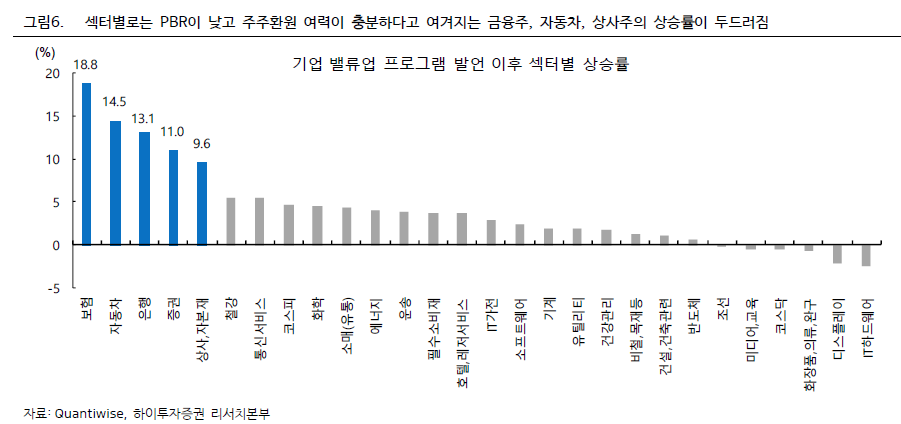

- 기업 밸류업 프로그램 발언 이후 금융주, 자동차, 상사주의 상승률이 두드러짐

- 코리아 밸류업 지수 타임라인

- 9월: 한국 거래소는 우수 기업을 중심으로 ‘코리아 밸류업 지수’ 발표

- 10월: 기관투자가의 투자나 관련 ETF 등을 출시

회사 소개

- 1967년 12월 29일 설립

- 시총: 51조

- 실적

- 22년(매출/영업이익/OPM): 5,651억 / 735억 / 13.01%

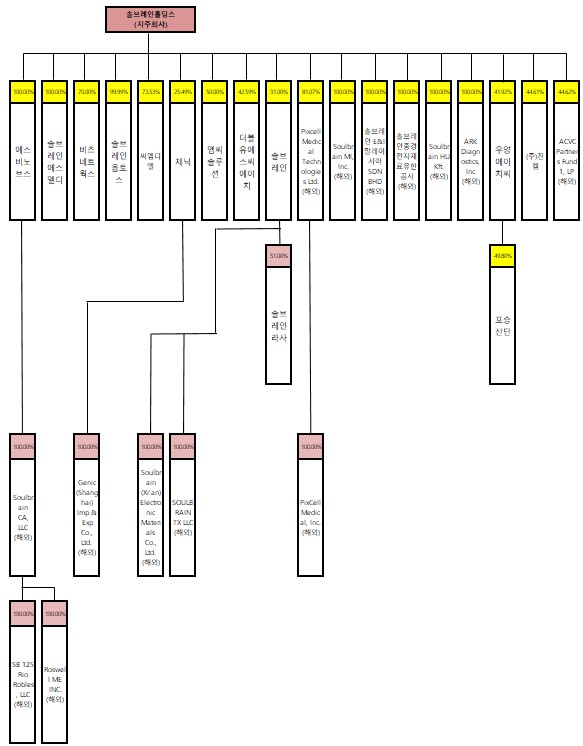

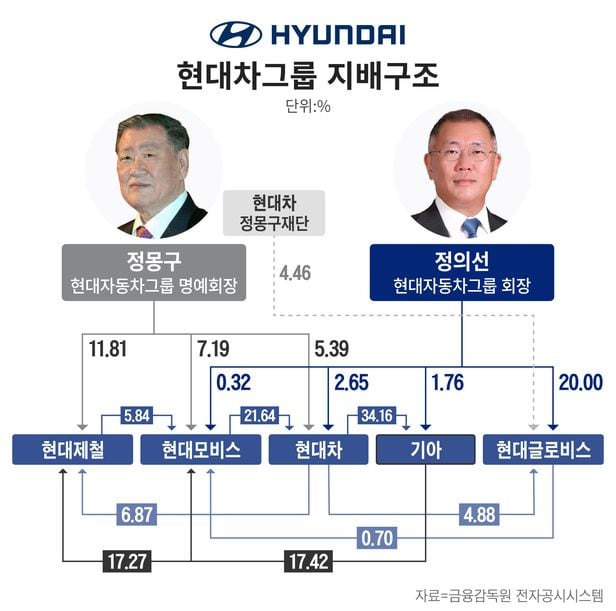

주주 구성

- 현대차그룹은 국내 10대 그룹 중 유일하게 순환출자 구조

- 순환출자 지배구조는 한국 증시 저평가의 주요인

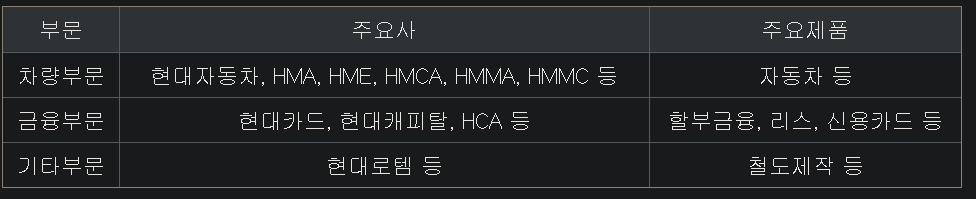

사업

- 차량 부문: 자동차와 자동차부품의 제조 및 판매, 차량정비 (매출비중 80%)

- 금융 부문: 차량할부금융 및 결제대행업무 (매출비중 14%)

- 기타 부문: 철도차량 제작 (매출비중 6%)

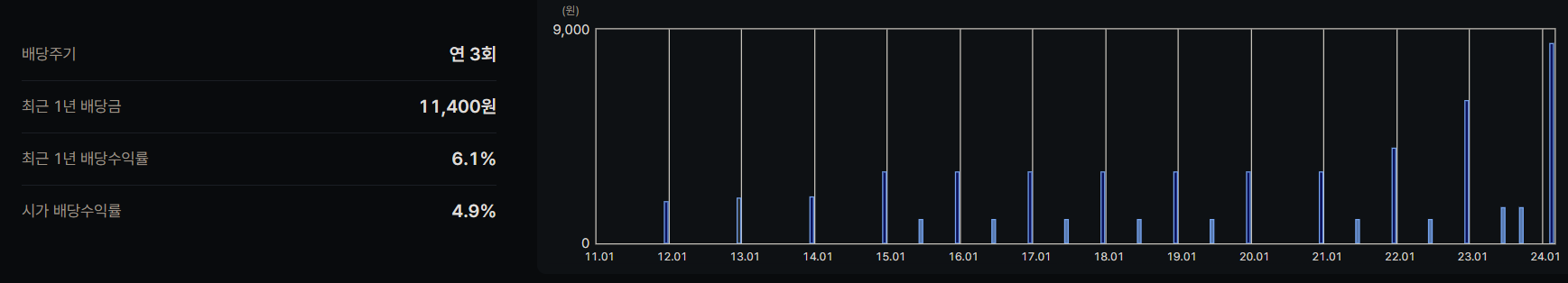

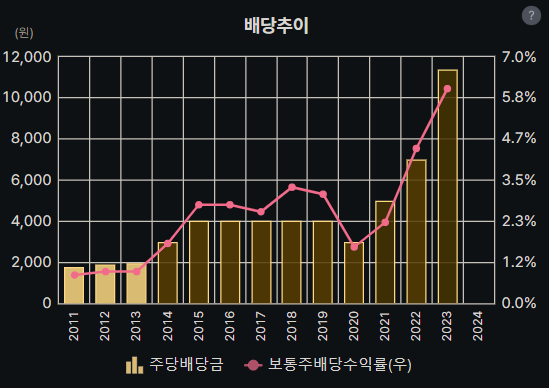

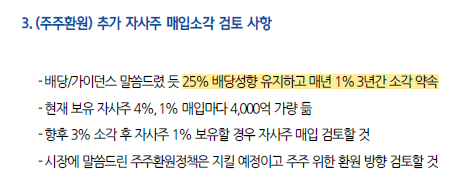

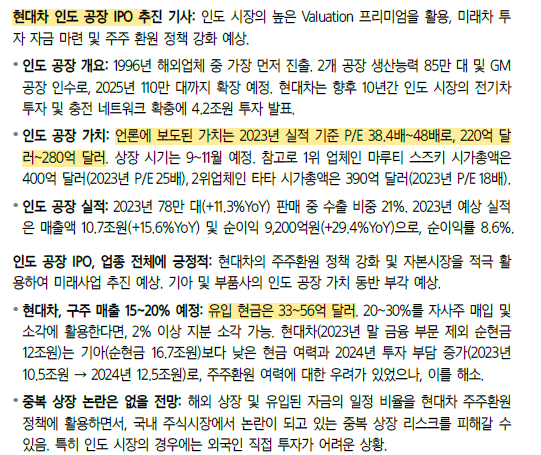

현대차 주주환원

- 배당추이는 꾸준히 우상향

- 현대차는 6월초 신규 주주가치 개선안 제시예정

- 최근 IR 질의 응답 내용

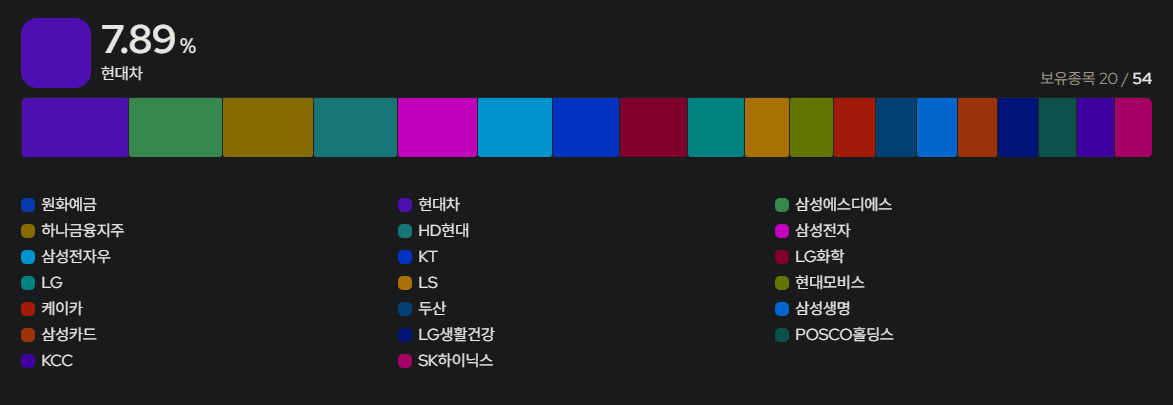

- KoAct 배당성장액티브 (삼성액티브자산운용)

- 배당이 지속 확대되는 배당성장주에 투자

- 주주환원이 증가하는 기업 선별

- 현금흐름 개선 및 ROE 우수기업에 집중

- 현대차 비중 제일 큼

현대차 vs. 기아

- 최근 수익률 비교

- 기아는 최근 PBR 1을 돌파 후 외국인의 매도가 이어지고 있음

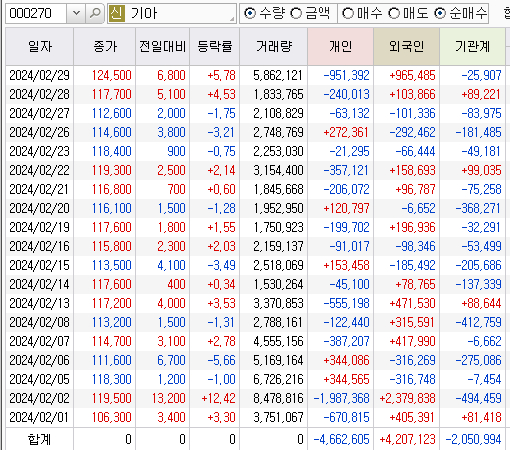

- 기아 최근 매매 동향

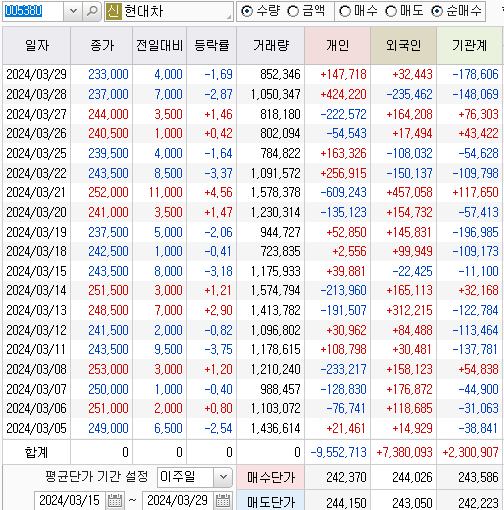

- 현대차 최근 매매 동향

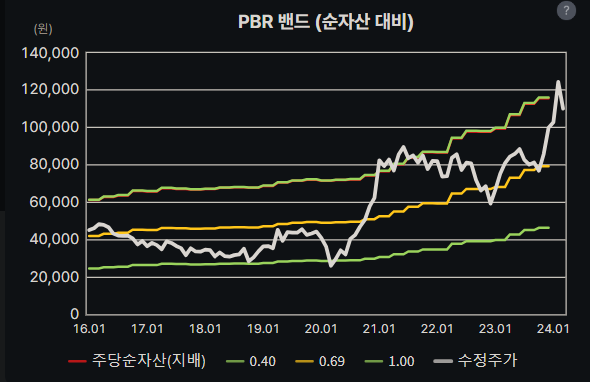

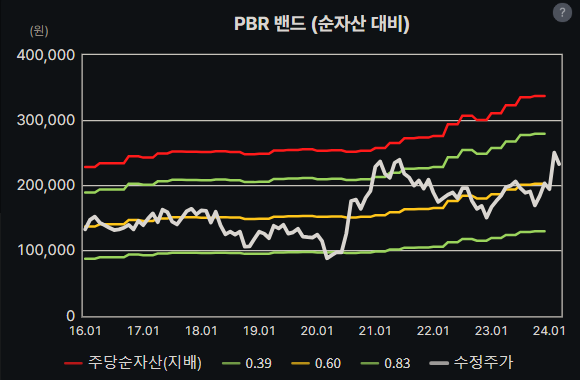

- 기아/현대차 PBR 밴드

재무제표

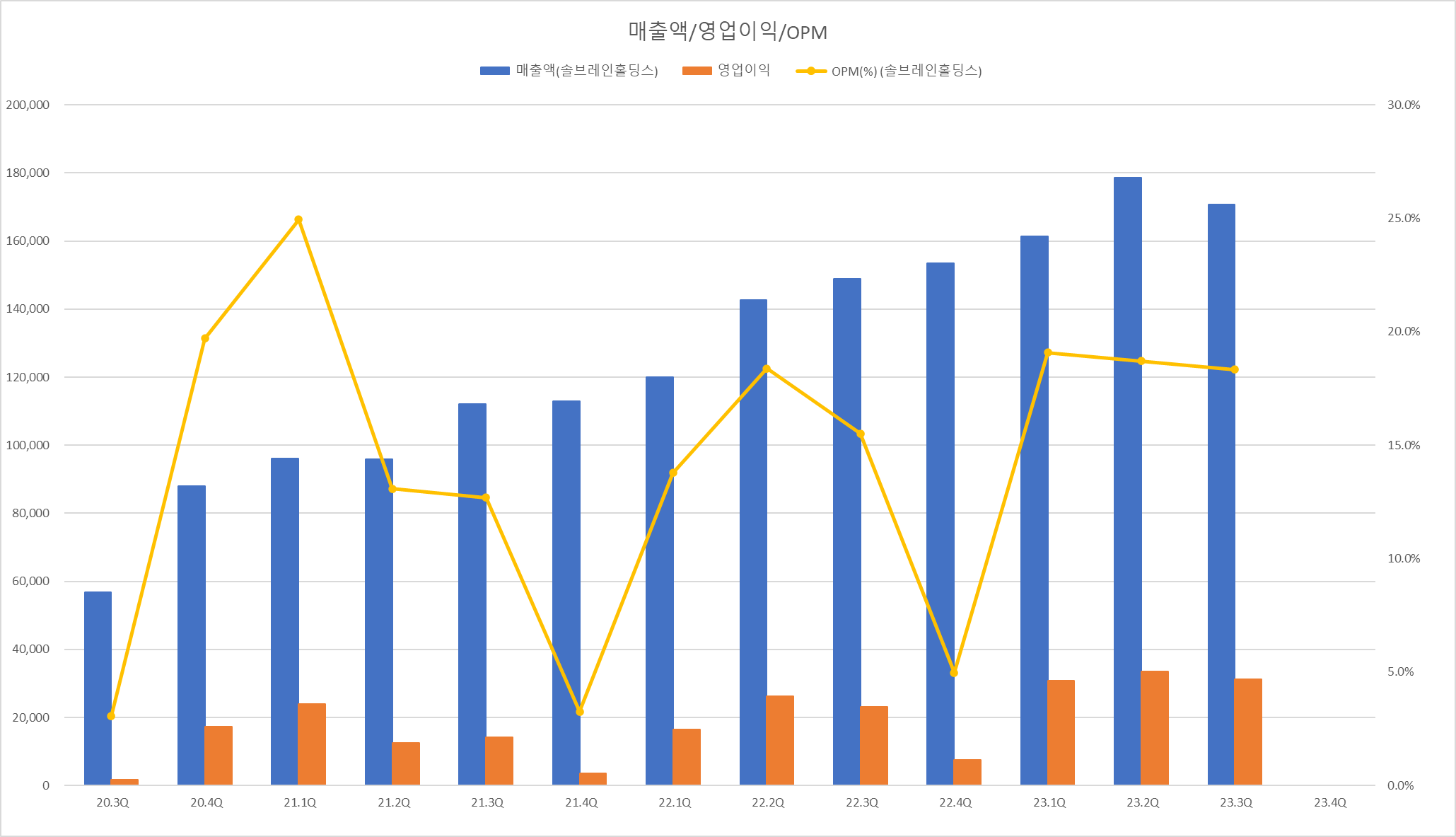

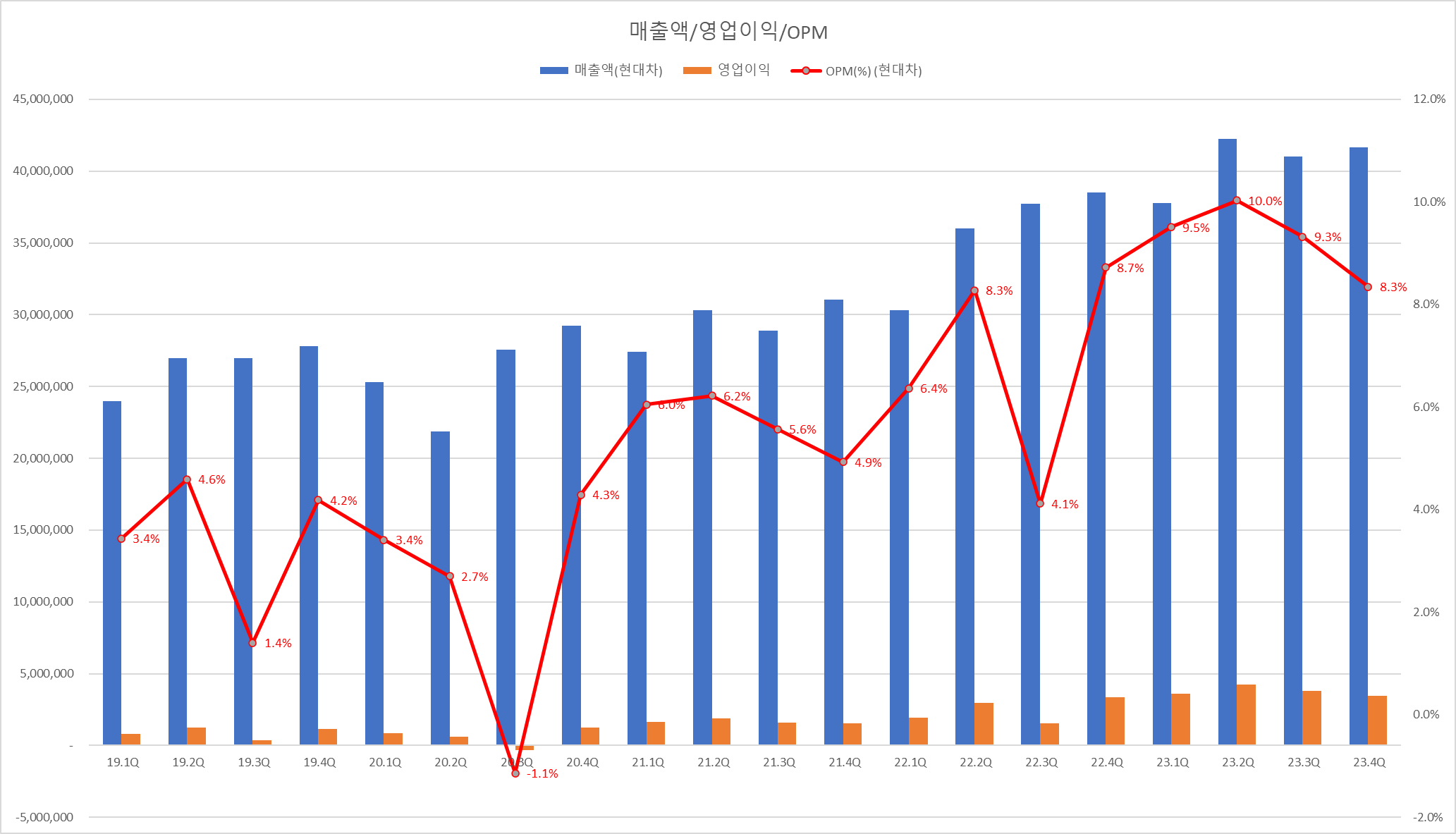

- 매출액 / 영업이익 / OPM

- 매출액은 22.3부터 점프

- OPM도 22.3부터 점프

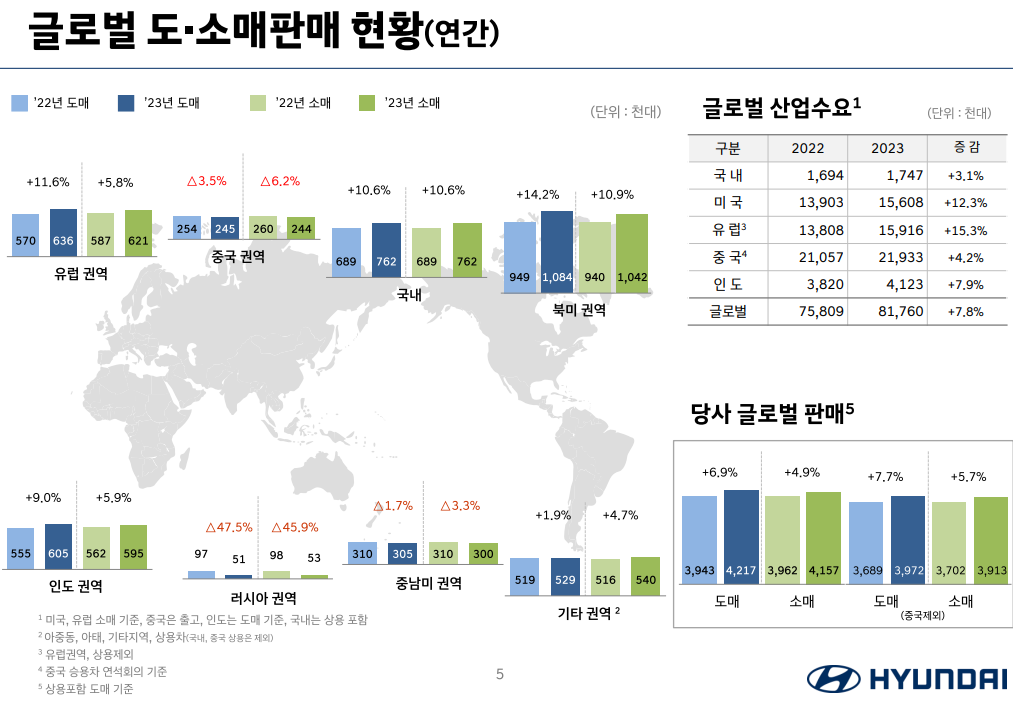

- 23년 매출액/영업이익 증가는 차종별 고른 판매 증가와 환율 영향이 큼

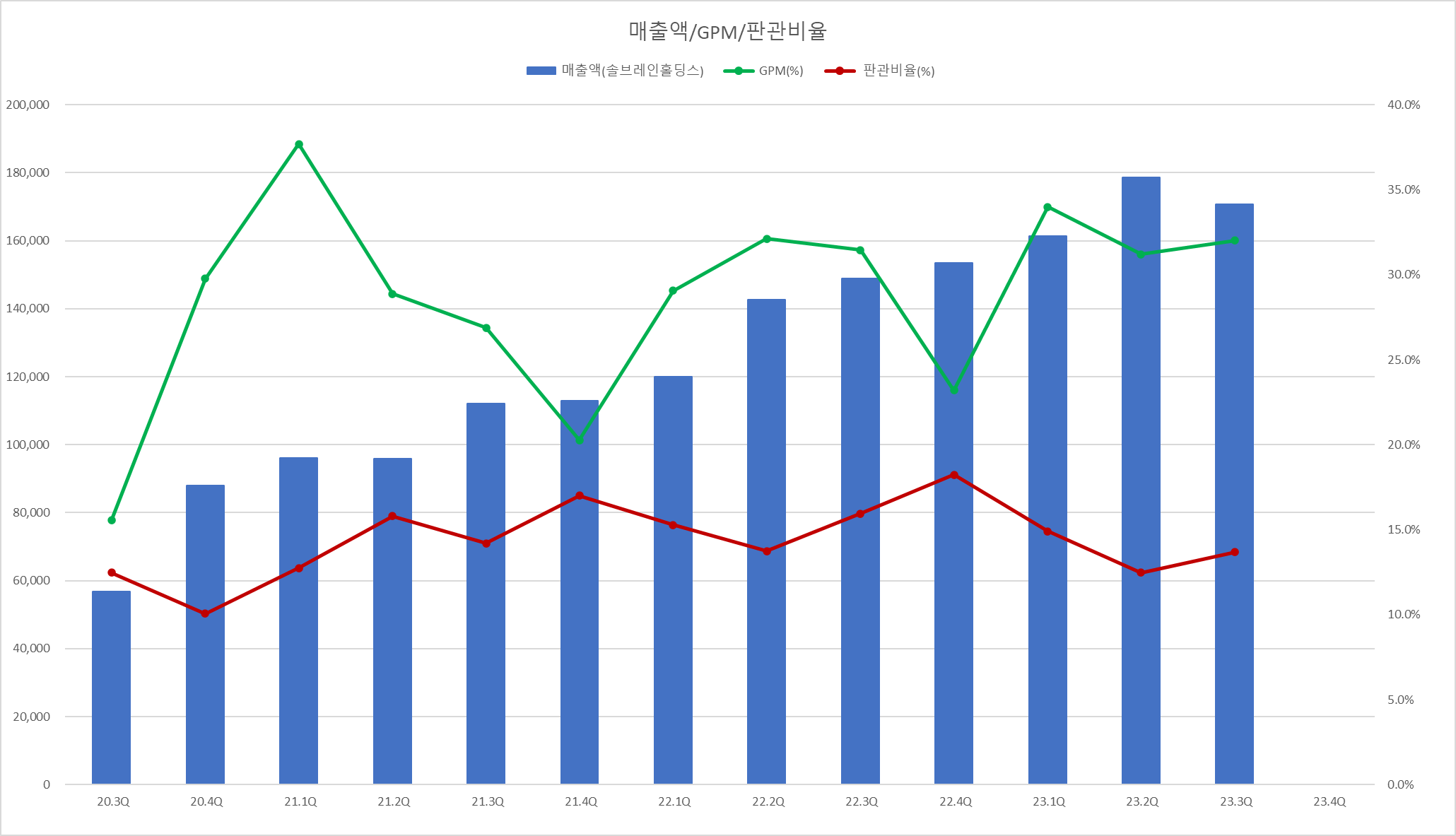

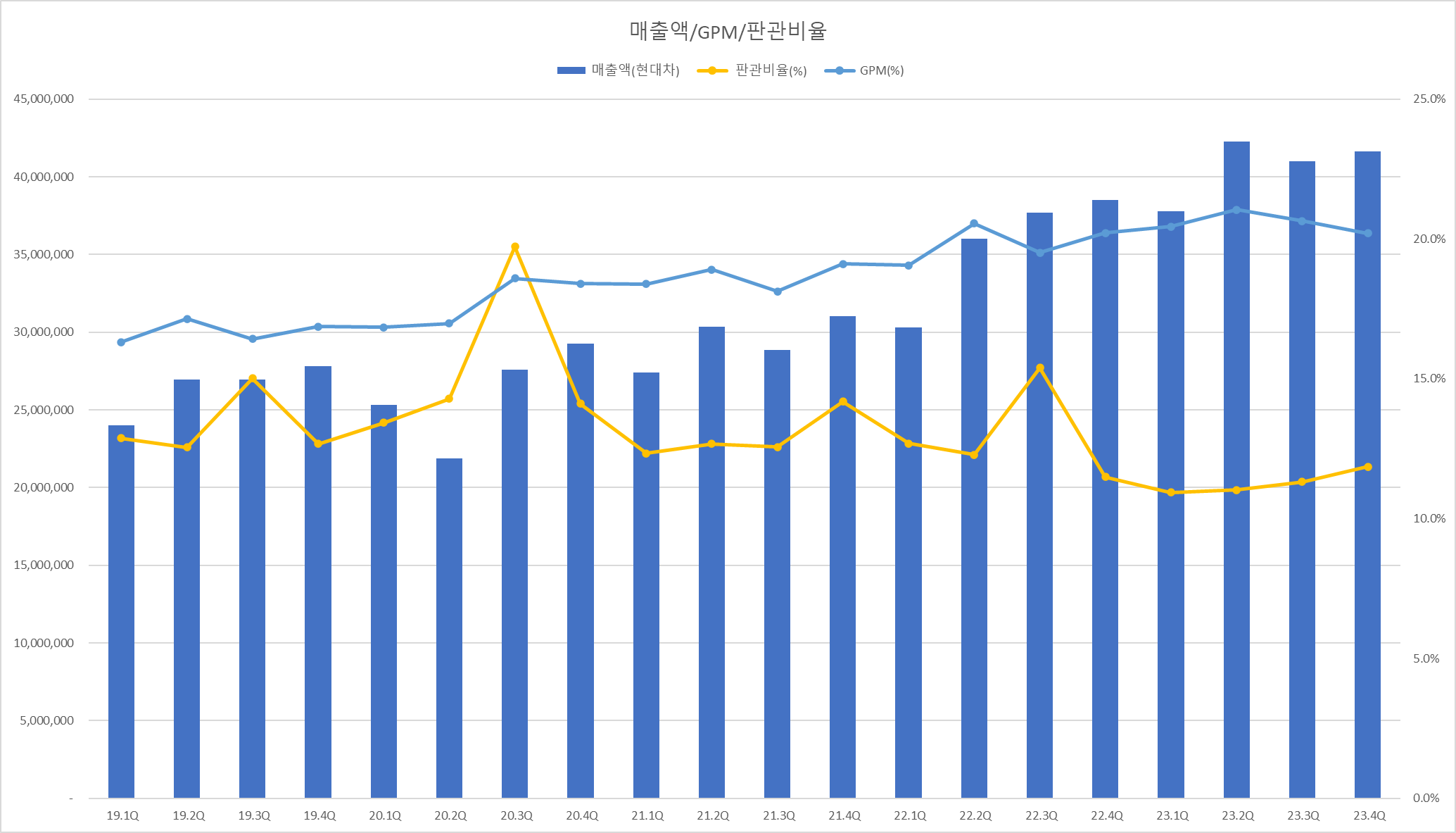

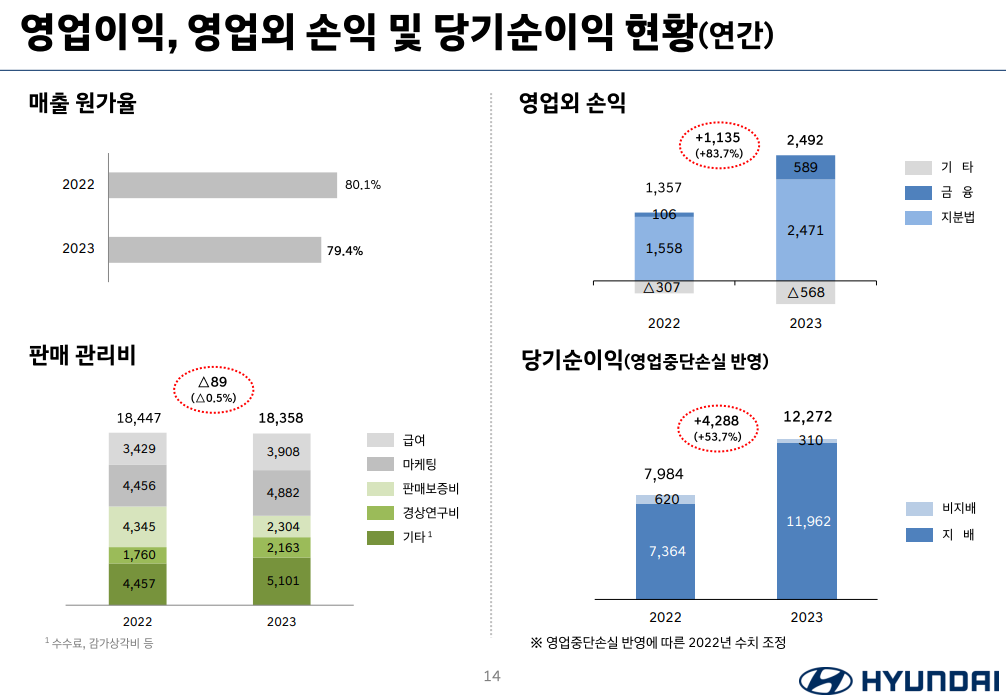

- 매출액/GPM/판관비율

- 판관비는 우하향추세로 잘 관리되고 있음

- 매출원가율 및 판관비도 소폭 감소하여 경영이 잘 되고 있음을 추정할 수 있음

- 23년 매출 증가 사유는 미국시장의 성장이 견인하였음

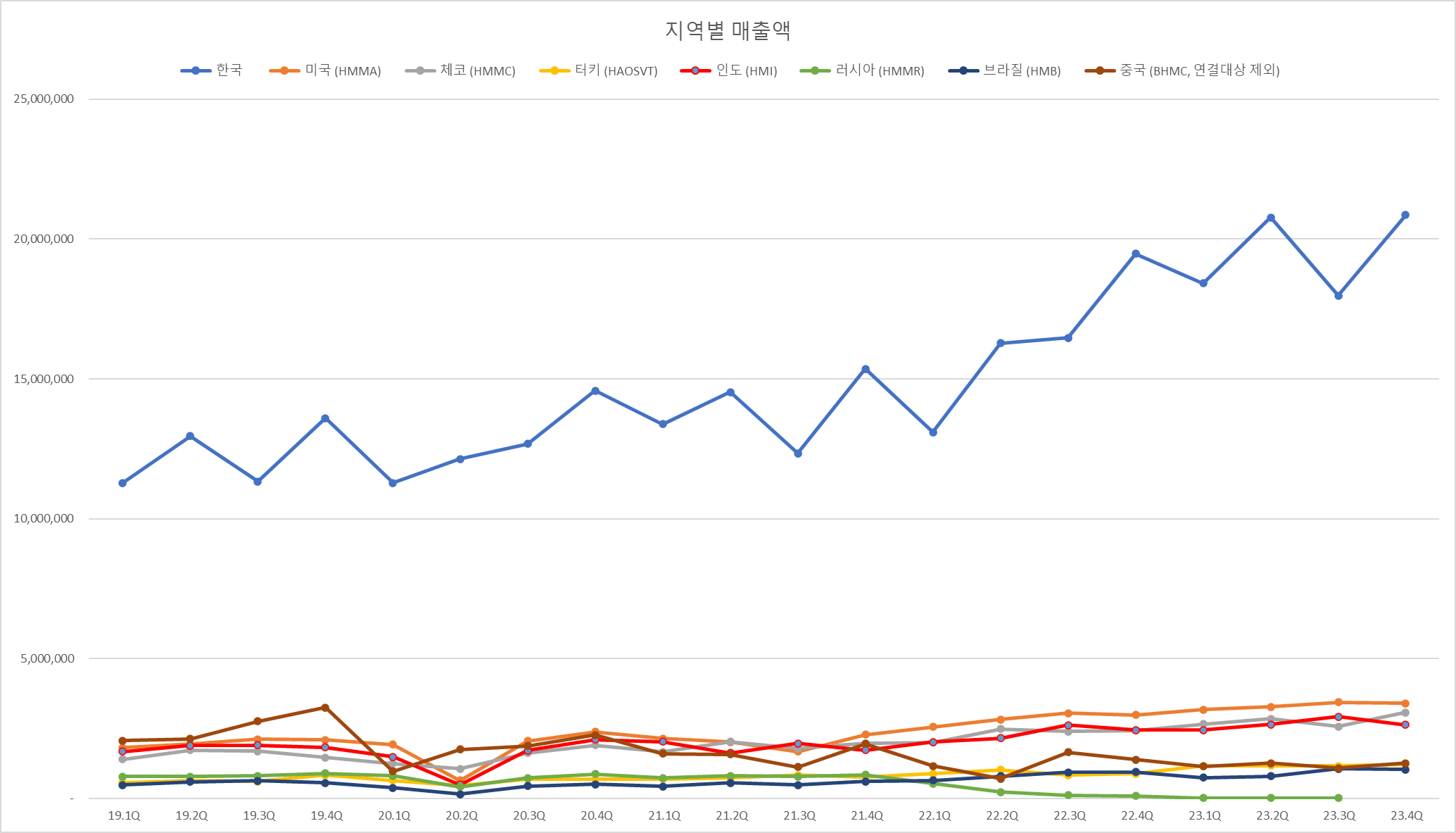

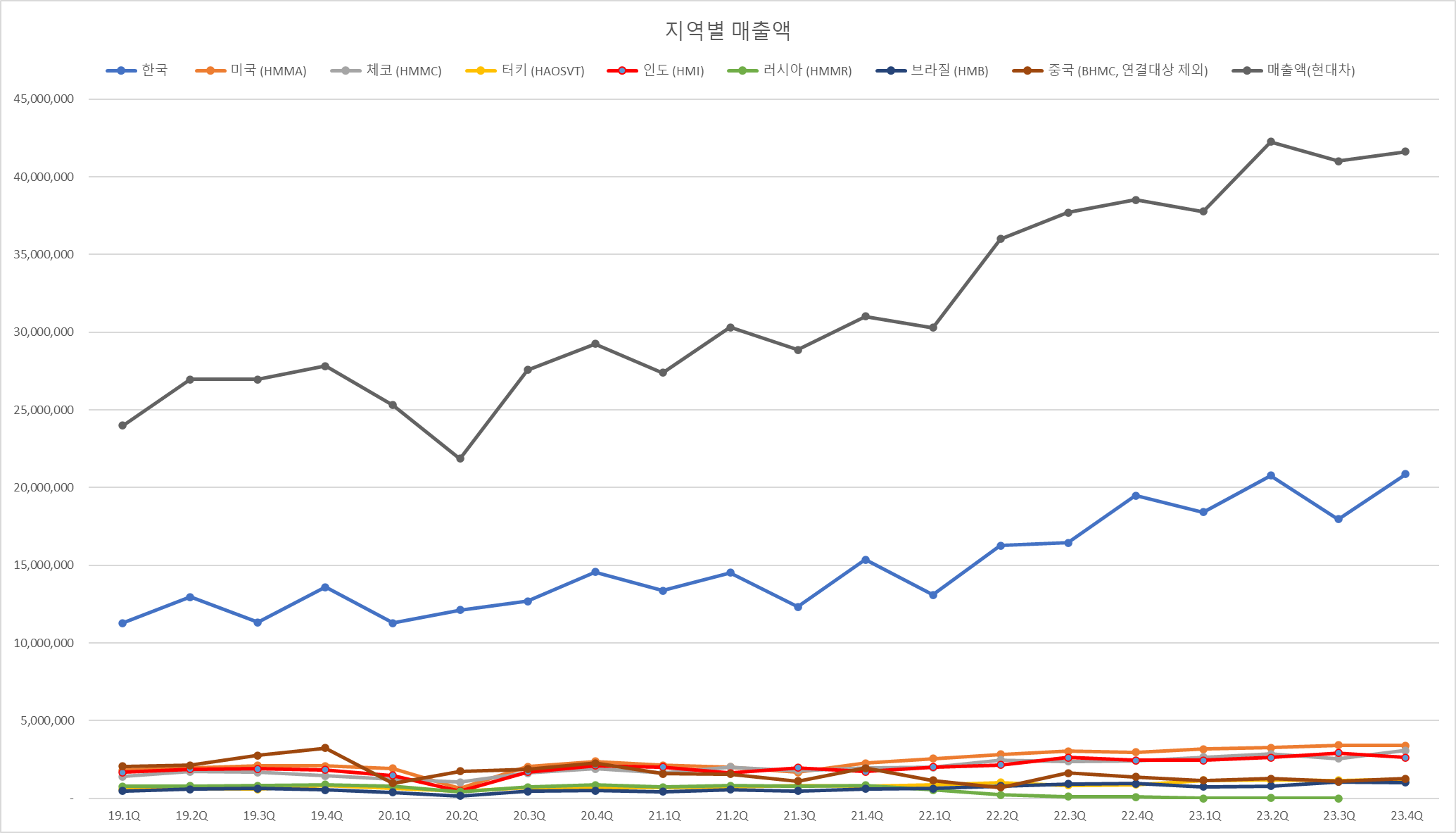

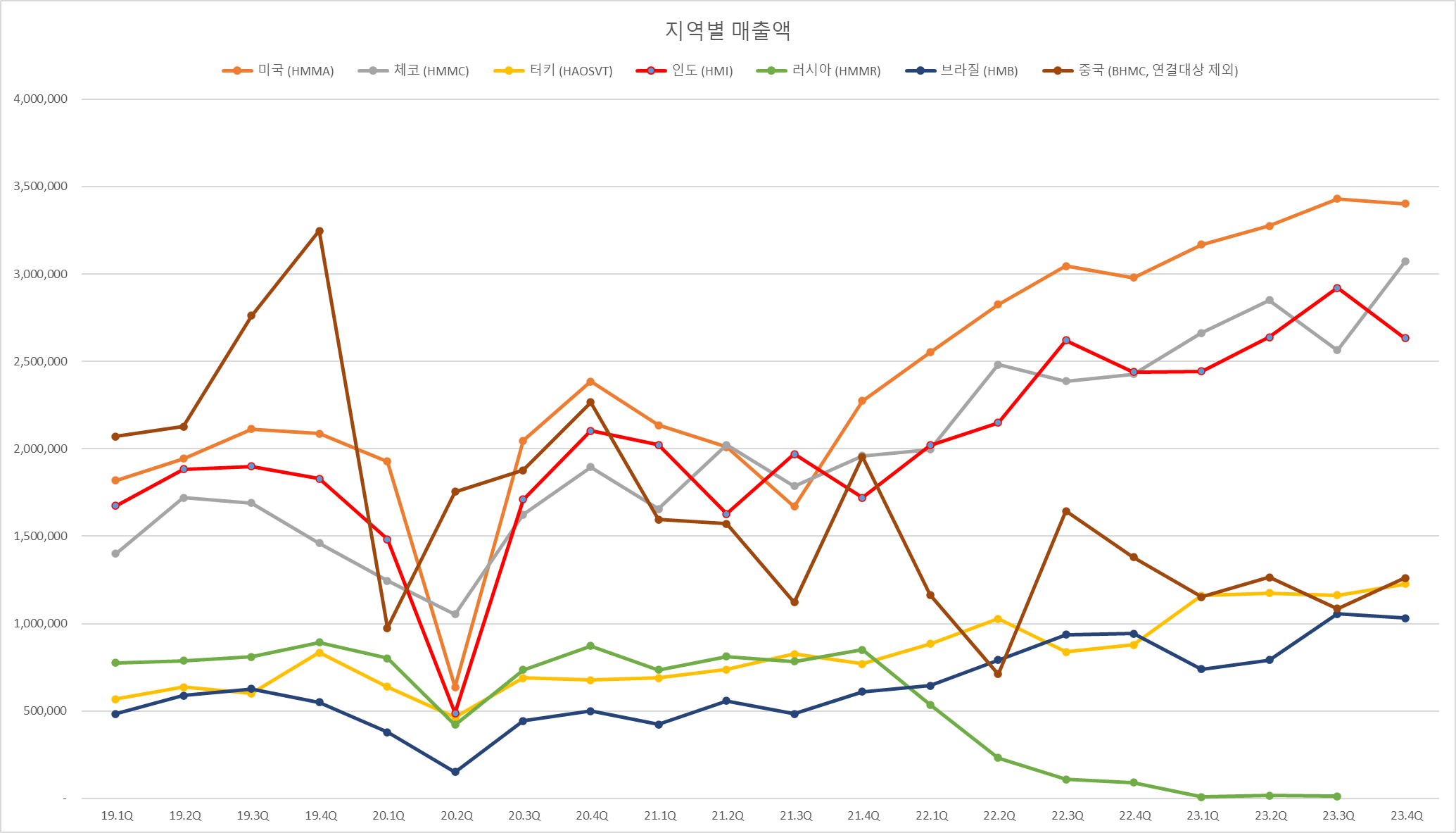

- 지역별 공장 매출액

- 한국공장이 글로벌 생산 물량의 절반 차지

- 환율 수혜를 위해 한국공장의 수출비중을 늘림

- 1Q23 59%, 2Q23 60%, 3Q23 62%, 4Q23 61%에

- 그 중에서 북미 비중을 늘림

- 1Q23 55%, 2Q23 57%, 3Q23 61%, 4Q2367%, 2024년 1월 67%

- 현대차 매출 성장은 한국 매출 성장과 관련성 높음

- 공장매출액 성장세가 뚜렷한 지역: 미국, 체코, 인도

- 공장매출액 하락세가 뚜렷한 지역: 중국, 러시아

- 인도공장 IPO 가치는 40조 정도이며, 4조 정도는 자사주 매입 및 소각에 활용할 예정

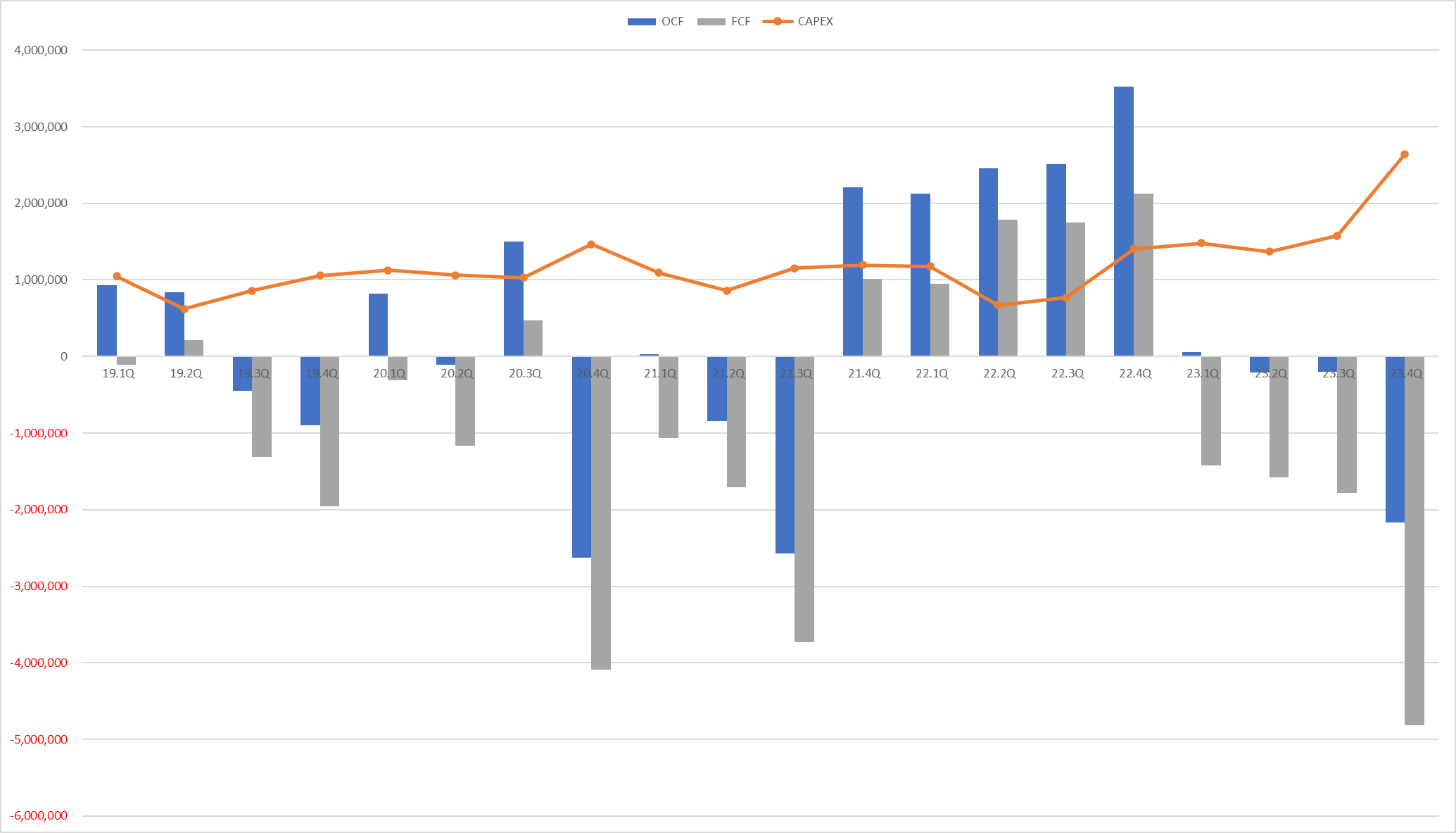

- OCF/FCF/CAPEX

- 최근 OCF가 안좋아지고 있으며, CAPEX 증가로 FCF가 마이너스임

'주식 > 기업' 카테고리의 다른 글

| 비만의 왕, 릴리와 함께! 펩트론 (0) | 2025.03.18 |

|---|---|

| 생물보안법 수혜주 #에스티팜 (0) | 2024.10.05 |

| #테고사이언스, TPX-115 FDA임상2상을 바로 하는 이유는? (0) | 2022.08.25 |

| #테고사이언스, TPX-115 올해 말 FDA임상2상 신청 가능할까? (0) | 2022.08.25 |

| #테고사이언스, TPX-115 미국 임상 준비 중 (0) | 2022.08.20 |